EU-Konvergenzkriterien

Die Mitgliedstaaten der Europäischen Union haben sich am 7. Februar 1992 durch den Vertrag von Maastricht gegenseitig erstmals zu den EU-Konvergenzkriterien (zumeist Maastricht-Kriterien genannt) verpflichtet. Diese Kriterien bestehen aus fiskalischen und monetären Vorgabewerten.

Die Kriterien haben das vorrangige Ziel, in der EU und insbesondere in der entstehenden Eurozone eine Harmonisierung der Leistungsfähigkeiten der einzelnen nationalen Wirtschaftsräume in der EU zu fördern und damit auch eine grundsätzliche wirtschaftliche Stabilität und Solidität der EU zu bezwecken. Heute befindet sich die Mehrzahl der Konvergenzkriterien in Art. 126 und Art. 140 AEU-Vertrag. Im Rahmen des Stabilitäts- und Wachstumspakts gelten einige der Kriterien auch nach dem Beitritt zur Währungsunion weiter. Die Regelungen hierfür sind in Art. 126 AEU-Vertrag festgehalten.

Hierbei handelt es sich um folgende Kriterien:

- Preisniveaustabilität: Die Inflationsrate darf nicht mehr als 1,5 Prozentpunkte über derjenigen der drei preisstabilsten Mitgliedstaaten liegen.

- Finanzlage der öffentlichen Hand (Art. 126 AEU-Vertrag):

- Der staatliche Schuldenstand darf nicht mehr als 60 % des Bruttoinlandsprodukts betragen

- Das jährliche Haushaltsdefizit darf nicht mehr als 3 % des Bruttoinlandsprodukts betragen

- Wechselkursstabilität: Der Staat muss mindestens zwei Jahre lang ohne Abwertung am Wechselkursmechanismus II teilgenommen haben. Dabei darf die Währung des Landes nur in einer bestimmten Wechselkursbandbreite (meist 15 %) vom Eurokurs abweichen; bei größeren Abweichungen muss die Zentralbank des Landes intervenieren.

- Langfristige Zinssätze: Der Zinssatz langfristiger Staatsanleihen darf nicht mehr als 2 Prozentpunkte über dem Durchschnitt der drei preisstabilsten Mitgliedstaaten liegen.

Unter Ökonomen ist es höchst umstritten, inwiefern die Konvergenzkriterien tatsächlich geeignet sind, um den wirtschaftlichen Zusammenhalt der Euroländer zu gewährleisten. So nimmt die Theorie optimaler Währungsräume noch weitere Kriterien, etwa die Intensität des Handels zwischen den verschiedenen Staaten, in den Blick. Kritisiert wird auch, dass die Konvergenzkriterien ausschließlich auf Stabilität abzielen und keinerlei gemeinschaftliche Konjunkturpolitik vorsehen. Sie erscheinen in vielen Fällen als Unmöglichkeit, ein Beispiel hierfür ist Griechenland oder Italien: Letzteres hat eine Bruttoschuld von 2,17 Billionen.

Vor dem Inkrafttreten der Europäischen Währungsunion Anfang 1999 war umstritten, wie eng die Konvergenzkriterien auszulegen seien, da bei der Festlegung des Vertragstextes nicht alle Mitgliedstaaten die Kriterien erfüllten. Insbesondere die Teilnahme von Griechenland und Italien war zunächst unsicher. Letztlich wurden die Kriterien jedoch von allen Mitgliedstaaten, die dies wollten, scheinbar erfüllt. Wie sich später herausstellte, hatte Griechenland jedoch falsche Zahlen übermittelt. Dänemark nimmt aufgrund einer Ausnahmeregelung nicht an der Währungsunion teil; Schweden beschloss nach einem ablehnenden Referendum über die Euro-Einführung, eines der Konvergenzkriterien, nämlich die Wechselkursstabilität, gezielt zu verletzen, um seiner vertraglichen Verpflichtung zur Euro-Einführung nicht nachkommen zu müssen. Von den seit der EU-Erweiterung 2004 beigetretenen Staaten erfüllen die Konvergenzkriterien bislang nur Malta, Zypern, Slowenien, die Slowakei und Estland, die alle seitdem auch den Euro eingeführt haben. Die übrigen Staaten streben eine Annäherung an die Konvergenzkriterien an.

Die Kriterien vor dem Beitritt

Die Konvergenzkriterien werden in Art. 140 Abs. 1 AEU-Vertrag allgemein formuliert und im dazugehörigen Protokoll Nr. 13 näher definiert. Sie umfassen im Einzelnen die Stabilität des Preisniveaus, der öffentlichen Haushalte, der Wechselkurse zu den übrigen EU-Staaten und des langfristigen Nominalzinssatzes. Diese wird entweder relativ zu den jeweils stabilsten Mitgliedstaaten oder nach bestimmten festen Kriterien gemessen. Das Kriterium der Haushaltsstabilität teilt sich in zwei Unterkriterien auf, nämlich zum einen die jährliche Neuverschuldung, zum anderen der gesamte öffentliche Schuldenstand. Die genaueren Erläuterungen dazu finden sich in Protokoll Nr. 12 zum AEU-Vertrag.

Preisniveaustabilität

„Erreichung eines hohen Grades an Preisstabilität, ersichtlich aus einer Inflationsrate, die der Inflationsrate jener – höchstens drei – Mitgliedstaaten nahe kommt, die auf dem Gebiet der Preisstabilität das beste Ergebnis erzielt haben“

Als erstes Konvergenzkriterium wird die Inflationsrate herangezogen, die maximal 1,5 Prozentpunkte über derjenigen der drei preisstabilsten Mitgliedsländer des Vorjahres liegen darf. Die Inflationsrate wird nach dem Verbraucherpreisindex bemessen, wobei berücksichtigt wird, dass die Indizes verschiedener Mitgliedstaaten teils auf unterschiedlichen Warenkörben beruhen.

Im Jahr 2010 lag der Referenzwert bei 1 %. Es wurde das ungewichtete arithmetische Mittel der Teuerungsraten der EU-Länder Portugal (−0,8 %), Spanien (−0,7 %) und Belgien (−0,1 %) genommen, bei denen sich ein Durchschnittswert von −0,5 % ergab. Erfolgt die Addition mit 1,5 Prozentpunkten ergibt sich ein Referenzwert von 1,0 %. Irlands Preisentwicklung wurde als Ausnahme betrachtet. Dort lag die durchschnittliche Inflationsrate im Betrachtungszeitraum (April 2009-März 2010) bei −2,3 %. Als Grund hierfür wurden länderspezifische Faktoren, wie z. B. der außergewöhnlich starke Konjunktureinbruch mit dem damit verbundenen starken Rückgang der Löhne genannt. Diese Inflationsrate hätte somit die Berechnung des Referenzwertes verzerrt. Auch früher wurden solche Ausnahmen schon angewandt. Eine Ausnahme trifft laut EZB dann zu, wenn der Durchschnitt deutlich unter vergleichbaren Raten anderer Mitgliedsländer liegt und die Preisentwicklung durch außergewöhnliche Faktoren beeinflusst wurde.[KB 1]

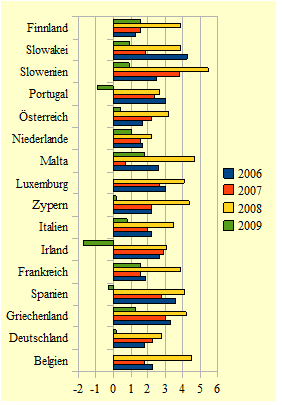

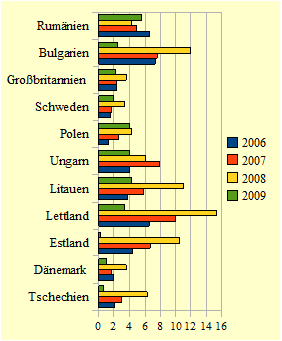

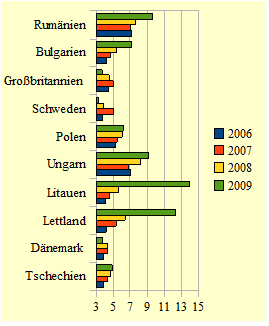

In den Grafiken 1 und 2 sieht man deutlich, dass die Inflation in den Nicht-Euro-Ländern, insbesondere in Bulgarien, Lettland, Litauen und Estland bis zum Jahr 2008 besonders hoch war. Im Zuge der Finanzkrise gingen die Raten dann zurück. Ebenfalls ersichtlich ist die negative Inflation der Euro-Länder Spanien, Portugal und Irland. Diese drei Länder sind von der Finanzkrise besonders schwer getroffen.

Haushaltsstabilität

„Eine auf Dauer tragbare Finanzlage der öffentlichen Hand, ersichtlich aus einer öffentlichen Haushaltslage ohne übermäßiges Defizit“

Das zweite Kriterium, die Haushaltsstabilität, orientiert sich an zwei Unterkriterien, die beide prozentual zum nationalen Bruttoinlandsprodukt berechnet werden: Zum einen darf das jährliche öffentliche Defizit (Nettoneuverschuldung) nicht mehr als 3 % des Bruttoinlandsprodukts betragen, zum anderen darf der öffentliche Schuldenstand insgesamt nicht mehr als 60 % des Bruttoinlandsprodukts ausmachen – es sei denn, es ist eine deutlich rückläufige Tendenz ersichtlich. Die Grenzwerte ergeben sich aus bestimmten Modellüberlegungen über die Zusammenhänge zwischen Wirtschaftswachstum, Defizitquote, Zinssätze und Schuldenstand, die in allgemeiner Form bereits 1944 von Evsey D. Domar theoretisch dargestellt wurden.[2] Außerdem entsprachen die 3 % auch in etwa dem durchschnittlichen Niveau der damaligen 12 Mitgliedstaaten im Jahr 1990.[KS 1]

Das Kriterium der Haushaltsstabilität gilt im Rahmen des Stabilitäts- und Wachstumspakts auch nach der Einführung des Euro weiter. Es ist formal nicht nur für die Teilnehmer der Währungsunion, sondern für alle EU-Mitgliedstaaten verpflichtend. Die Einhaltung des Haushalts- bzw. Defizitkriteriums im Rahmen des Stabilitäts- und Wachstumspakts ist in Art. 126 AEU-Vertrag geregelt. Demnach wird jährlich von der Europäischen Kommission überprüft, ob die Mitgliedstaaten die beiden Unterkriterien (Defizit von maximal 3 %, Schuldenstand von maximal 60 % des BIP) erfüllen. Hierfür übermitteln die Staaten ihre Haushaltsdaten in Form der Volkswirtschaftlichen Gesamtrechnung an die Europäische Kommission. Ein deutlicher Schwachpunkt sind hierbei allerdings die Gestaltungsspielräume, die durch die enge Abgrenzung des Sektor Staat im EU-System entstehen. Öffentliche Unternehmen, die für den Markt produzieren, werden dem Unternehmenssektor zugeordnet. Dadurch ist es möglich, dass durch staatliche Garantien abgesicherte Kredite in öffentlichen Unternehmen verzeichnet sind. Zu einem späteren Zeitpunkt müssen diese Kredite aber durch den Staat bedient werden, ohne dass sie zunächst in der Defizitquote widergespiegelt werden. Durch Verfeinerung der statistischen Spielregeln wurden diese Gestaltungsspielräume allerdings schon eingeschränkt.[KS 2]

Die Kommission erstellt nun einen Bericht anhand der übermittelten Daten. Besteht die Gefahr eines übermäßigen Defizits, kommt es zur Stellungnahme und Empfehlung durch die Europäische Kommission und zu einer Stellungnahme des Wirtschafts- und Finanzausschusses, die notwendigen Haushaltsanpassungsmaßnahmen vorzunehmen (Frühwarnung). Auf Grund eines neuen Berichtes und der Empfehlung der Kommission sowie des Kommentars des betreffenden Mitgliedstaats entscheidet schließlich der Rat der Europäischen Union mit qualifizierter Mehrheit, wie weiter zu verfahren ist.[KS 2]

Ist ein Defizit vorhanden, folgt eine weitere Empfehlung des Rats mit zwei Fristen. Zuerst sollte der Mitgliedstaat innerhalb von vier Monaten wirksame Maßnahmen zum Beseitigen des Defizits einleiten. Eine weitere Frist wird für die Beseitigung des Defizits gesetzt. Sollten keine besonderen Umstände vorliegen, ist diese Frist in der Regel ein Jahr. Der weitere Verlauf des Verfahrens hängt nun vom Verhalten des Staats ab. Werden keine Regierungsbeschlüsse zur Verbesserung des Defizits verabschiedet, wird der Rat seine Empfehlungen veröffentlichen. Unternimmt der Staat weiterhin nichts, wird er innerhalb eines Monats in Verzug gesetzt. Werden dann seitens des Staats immer noch keine Konsolidierungsmaßnahmen eingeleitet, wird es innerhalb von zwei Monaten zu Sanktionen durch den Rat kommen. Ist das geplante Defizit nach Ansicht des Rats übermäßig hoch, wird das Verfahren beschleunigt. Leitet der Mitgliedstaat Maßnahmen ein, ruht das Verfahren zunächst. Der Rat und die Europäische Kommission überwachen die Maßnahmen dann so lange, bis das übermäßige Defizit korrigiert ist.[KS 2]

Die Sanktionen bestehen in der Regel aus einer unverzinslichen Einlage, die nach einem über zweijährigen Bestehen des Defizits in eine Geldbuße umgewandelt wird. Jede einzelne Sanktion darf einen Höchstwert des BIP von 0,5 % nicht überschreiten. Kritiker bemängeln die hohen Ermessensspielräume des Rats über das Vorliegen eines Defizits und Länge und Gang des Verfahrens, sowie, dass die Ausnahmeregelungen zu den Sanktionen nicht näher spezifiziert sind.[KS 2] Nach Art. 139 AEU-Vertrag können jedoch diese Zwangsmittel nur für Mitgliedstaaten der Währungsunion angewandt werden. Bei Staaten, die den Euro nicht eingeführt haben, kann der Rat lediglich Empfehlungen aussprechen.

Aus den Grafiken 3 und 4 ist zu erkennen, dass viele Länder die Konvergenzkriterien zur Haushaltsstabilität nicht eingehalten haben. Besonders Irland, Griechenland, Spanien, aber auch die Nicht-Euro-Länder Lettland und Großbritannien weisen deutlich höhere Defizite als die geforderten 3 % auf. Auch die Schuldenquote (Grafiken 5 und 6) ist in vielen Ländern deutlich überschritten. In der Eurozone weisen Griechenland und Italien Werte von über 100 % auf.

Wechselkursstabilität

„Einhaltung der normalen Bandbreiten des Wechselkursmechanismus des Europäischen Wechselkurssystems seit mindestens zwei Jahren ohne Abwertung gegenüber dem Euro“

Bevor ein Staat den Euro als Währung einführen kann, muss es Mitglied im sogenannten Wechselkursmechanismus II (WKM II) gewesen sein. Der WKM II ist ein Wechselkursabkommen, das eine bestimmte Bandbreite für Wechselkursschwankungen zwischen der Währung eines Landes und dem Euro vorsieht. Dafür wird ein bestimmter Leitkurs festgelegt, von dem der Wechselkurs nur um einen bestimmten Prozentsatz (im Normalfall 15 %) abweichen darf; andernfalls muss die Zentralbank des betreffenden Landes intervenieren. Wenn die Zentralbank dazu nicht in der Lage ist, kann ein neuer (höherer oder niedrigerer) Leitkurs definiert werden.

Zur Erfüllung des dritten Konvergenzkriteriums muss ein Staat mindestens zwei Jahre lang die Kriterien des WKM II erfüllt haben. Außerdem darf es in derselben Zeit nicht von sich aus den Leitkurs der eigenen Währung gegenüber dem Euro abgewertet haben. Eine Konvergenzprüfung der Währung darf nach Art. 140 AEU-Vertrag erst nach zweijähriger Teilnahme am WKMII erfolgen.

Der WKM II wurde 1999 mit der Einführung des Euro eingeführt. Er trat an die Stelle des Europäischen Währungssystems (EWS), das zuvor für die Berechnung der Wechselkursstabilität gebraucht wurde. Im EWS galten ähnliche Regeln wie innerhalb des WKM II, wobei als Leitwährung nicht der (zu dieser Zeit noch nicht existierende) Euro, sondern die Kunstwährung ECU verwendet wurde. Allerdings wurde die zweijährige Teilnahmepflicht am EWS als Konvergenzkriterium für die Gründungsmitglieder der Währungsunion weniger streng ausgelegt als für die später beigetretenen Staaten.

Stabilität der langfristigen Zinssätze

„Dauerhaftigkeit der von dem Mitgliedstaat [...] erreichten Konvergenz und seiner Teilnahme am Wechselkursmechanismus, die im Niveau der langfristigen Zinssätze zum Ausdruck kommt“

Das vierte Kriterium ist der durchschnittliche langfristige Nominalzinssatz, der um maximal 2 Prozentpunkte über jenem der drei preisstabilsten Länder des Vorjahres liegen darf. Hierfür werden die Zinssätze der langfristigen Staatsschuldverschreibungen oder vergleichbarer Wertpapiere herangezogen, wobei nationale Unterschiede in der Definition von Staatsschuldverschreibungen berücksichtigt werden.

Das Kriterium der langfristigen Zinssätze dient indirekt dazu, die Bonität der betreffenden Staaten zu messen. Damit soll verhindert werden, dass die Erfüllung der übrigen Kriterien, etwa der Wechselkursstabilität, durch eine unseriöse Wirtschaftspolitik mit nicht nachhaltigen Maßnahmen erreicht wird. Es wird erwartet, dass in diesem Fall aufgrund des höheren Kreditrisikos die langfristigen Zinssätze für das betreffende Land steigen würden, womit das vierte Kriterium nicht mehr erfüllt wäre.

Im Jahr 2010 wurden für die Berechnung des Referenzwertes dieselben Länder herangezogen, wie für die Berechnung des Referenzwertes für die Preisniveaustabilität. Da für Estland keine Daten über langfristigen Zinsen vorliegen, wurde Estland aus der Berechnung herausgelassen. Die Ergebnisse der besten Länder in Bezug auf Preisniveaustabilität betrugen in Belgien 3,8 % und in Portugal 4,2 %. Das ergibt ein durchschnittliches Ergebnis von 4,0 % und somit ergibt sich unter Hinzurechnung der 2 Prozentpunkte ein Referenzwert von 6 %. Im Euroraum belief sich der Durchschnitt auf 3,8 %.[KB 2]

Kriterien nach dem Beitritt

Die Konvergenzkriterien, wie sie oben beschrieben sind, müssen nur beim Eintritt in die dritte Phase der Europäischen Währungsunion, also bei der Einführung des Euro, erfüllt werden. Um aber später auch innerhalb der Währungsunion eine haushaltspolitische Stabilität zu gewährleisten, wurde vor allem auf deutsche Initiative hin das Kriterium der Haushaltsstabilität auch über den Beitritt hinaus im Stabilitäts- und Wachstumspakt festgeschrieben.

Die anderen Kriterien sind hingegen nach dem Euro-Beitritt eines Landes nicht mehr anwendbar: Für die Stabilität des Preisniveaus sind innerhalb der Währungsunion nicht die einzelnen Staaten, sondern die Europäische Zentralbank zuständig, und mit der Abschaffung der nationalen Währung kann diese natürlich auch keinen stabilen Wechselkurs zum Euro haben. Auch Veränderungen im Niveau der langfristigen Zinssätze spielen nach dem Euro-Beitritt keine Rolle mehr. Zwar wurde ab 2009 während der griechischen Staatsschuldenkrise und der anschließenden Eurokrise darüber diskutiert, ob Staaten, die sich nicht mehr selbst am Kapitalmarkt refinanzieren können, aus der Währungsunion ausgeschlossen werden sollten. Letztlich wurde dieser Vorschlag aber verworfen und stattdessen der Europäische Stabilitätsmechanismus eingeführt, der in diesem Fall Finanzhilfen für den betroffenen Staat vorsieht.

Auslegung der Kriterien

Die Frage, wie strikt die Erfüllung der Konvergenzkriterien gehandhabt werden sollte, war seit ihrer Einführung im Vertrag von Maastricht umstritten. Während manche Länder auf einer harten haushalts- und währungspolitischen Linie bestanden, betonten andere vor allem den politischen Nutzen der Währungsunion, der nicht durch zu strenge Beitrittsregeln gefährdet werden sollte. So wurde nach der EU-Erweiterung 2004 eine schnelle symbolische Gleichstellung der neuen und alten Mitgliedstaaten gewünscht und die Frage aufgeworfen, ob sich für die Währungsunion tatsächlich eine Belastung ergeben würde, wenn einzelne der kleinen mittel- und osteuropäischen EU-Länder den Euro einführten, ohne alle Kriterien genau zu erfüllen. Dennoch empfahl die Europäische Kommission 2006, die Aufnahme Litauens aufgrund einer um 0,06 Prozentpunkte zu hohen Inflationsrate zu verschieben.

Bei der Gründung der Währungsunion wurden die Konvergenzkriterien dagegen teilweise weniger strikt ausgelegt. Nachdem bis 1997 noch einzelne Länder Schwierigkeiten mit der Erfüllung der Kriterien hatten,[3] hielten zum Zeitpunkt der Euro-Einführung die meisten Mitgliedstaaten diese formal ein. Der Gesamtschuldenstand lag in Italien, Griechenland und Belgien bei Euro-Einführung über der Grenze von 60 % des BIP.

Ein im November 2004 veröffentlichter Bericht von Eurostat zeigte allerdings auf, dass die in den Jahren vor 2004 von Griechenland an die Kommission mitgeteilten Defizitzahlen nicht nach den europäischen Regeln berechnet worden waren. Nach der Neuberechnung lagen die griechischen Defizitangaben für die Jahre 1997 bis 2000 über dem Konvergenzkriterium von 3 % des BIP, sodass Griechenland der Währungsunion eigentlich nicht hätte beitreten können. Ein Verfahren der Kommission gegen Griechenland wurde jedoch 2007 eingestellt, nachdem Griechenland die richtigen Berechnungsverfahren eingeführt hatte.[4] 2010 wurde allerdings bekannt, dass Griechenland auch später noch Verstöße gegen den Stabilitäts- und Wachstumspakt durch statistische Beschönigungen vertuscht hatte.[5]

Neben diesen in den Medien offen als Fälschungen angeprangerten Maßnahmen wandten einige Staaten kurz vor der Einführung des Euro auch andere wenig beachtete betrügerische Maßnahmen an, um ihr Defizit kurzfristig zu senken, ohne hierbei eine nachhaltige Wirkung im Blick zu haben. So erhob Italien unter dem damaligen Ministerpräsidenten Romano Prodi 1997 eine weitgehend rückzahlbare Euro-Steuer, die im konvergenzrelevanten Jahr das Haushaltsdefizit von 3,6 % auf genau 3,0 % drückte. Frankreich übernahm von der privatisierten France Télécom die Pensionsverpflichtungen und erhielt als Gegenleistung 37,5 Milliarden Francs (5,72 Milliarden Euro), wodurch das staatliche Defizit einmalig um etwa 0,6 Prozentpunkte gesenkt wurde. Auch Deutschland werden manipulative Methoden vorgeworfen, weil der damalige Finanzminister Theo Waigel von der Deutschen Bundesbank eine Neubewertung ihrer Goldreserven forderte. Der Gewinn sollte nach dem Willen des Ministers als Buchgewinn an die Bundesregierung ausgeschüttet werden und so zu einer Senkung der Nettoneuverschuldung führen. Hinzu kamen weitere haushaltspolitische Konstruktionen: So verkaufte die deutsche Bundesregierung Aktien der Deutschen Telekom und der Deutschen Post an die staatseigene Bank KfW, um ihren Schuldenstand zu verringern. Faktisch blieb dabei das Risiko fallender Kurse ebenso wie die Dividendeneinnahmen jedoch beim Bund. Es handelte sich um eine reine Umbuchung, die rechnerisch zu hohen Zahlungen an den Staatshaushalt führte.[6]

Auch nach Einführung des Euro wurden die Kriterien des Stabilitäts- und Wachstumspakts in einigen Ländern (darunter auch Deutschland) nicht immer eingehalten. Der Rat der Europäischen Union verzichtete jedoch jeweils darauf, Sanktionen zu verhängen. Aufgrund der Finanzkrise ab 2007 wurden die Kriterien Mitte 2010 überhaupt nur von Estland und Schweden eingehalten; allerdings hatte auch die Europäische Kommission angekündigt, bei der Bewertung von Defiziten während dieser Ausnahmesituation großzügig zu verfahren.

Konvergenzstand der EU-Mitgliedstaaten ohne Euro

Im Folgenden soll der aktuelle wirtschaftliche Konvergenzstand der EU-Mitgliedstaaten aufgelistet werden, die noch nicht an der 3. Stufe der Europäischen Währungsunion teilnehmen, also den Euro noch nicht als Zahlungsmittel eingeführt haben. Die Daten beziehen sich auf den aktuellen Konvergenzbericht der EZB vom April 2010 mit dem Referenzzeitraum April 2009 bis März 2010.

Bulgarien

Die am HVPI gemessene Inflationsrate lag im Referenzzeitraum mit 1,7 % über dem geforderten Referenzwert von 1 %. Im langfristigen Mittel von 2000 bis 2009 lag die Rate sogar bei durchschnittlich 6,7 % und im Jahr 2008 bei 12 %. Der Aufholprozess Bulgarien sollte die Inflation in den nächsten Jahren nach oben beeinflussen, da das Pro-Kopf-BIP und das Preisniveau deutlich niedriger als im Euro-Raum sind. Es liegt derzeit zwar kein Beschluss des Rats über ein übermäßiges Defizit vor, allerdings leitet die EU-Kommission gerade eines ein, da das Defizit gemessen am BIP den zulässigen Höchstwert von 3 % mit einem Wert von 3,7 % um 0,7 Prozentpunkte übersteigt. Die öffentliche Schuldenquote liegt mit 14,8 % weit unter dem Höchstmaß von 60 %. Der Bulgarische Lew nimmt nicht am WKM II teil, ist aber im Rahmen eines Currency Boards an den Euro gekoppelt. Es gab im Referenzzeitraum keine Abweichung des Kurses. Die langfristigen Zinsen lagen mit 6,9 % oberhalb des Referenzwertes, erholten sich aber bis März 2010 auf referenzkompatible 5,8 %. Um ein konvergentes Umfeld in Bulgarien zu schaffen, bedarf es einer auf Preisstabilität ausgelegten Wirtschaftspolitik. Der Staat sollte die Überschreitung der Ausgabenziele konsequent vermeiden.[KB 3]

Tschechische Republik

Der Zwölfmonatsdurchschnitt der am HVPI gemessenen Inflationsrate betrug 0,3 %. Damit lag Tschechien unter dem geforderten Referenzwert von 1 %. Über einen längeren Zeitraum betrachtet, zeigt das Land einen eindeutigen Abwärtstrend mit Inflationsraten von 1 bis 3 %. Der im zweiten Halbjahr 2009 negative Inflationswert ist auf die gesunkenen Energiepreise zurückzuführen und kehrt sich gegen Jahresende aufgrund steigender Rohölpreise wieder um. Ob diese niedrigen Inflationsraten aufgrund des Aufholprozesses in den nächsten Jahren haltbar sind, wird sich zeigen. Ein Beschluss des Rats über ein übermäßiges Defizit liegt vor. Die Defizitquote lag 2009 bei 5,9 % und somit deutlich über den geforderten 3 %. Die Schuldenquote lag bei moderaten 35,4 %. Die Tschechische Krone nahm nicht am WKM II teil und wurde zu flexiblen Kursen gehandelt. Von Mitte 2008 bis Anfang 2009 erfuhr sie eine starke Abwertung gegenüber dem Euro, erholte sich danach aber wieder. Die langfristigen Zinsen lagen bei 4,7 %, der Wert hat sich seit 2004 dem Euro-Gebiet angenähert. Wenn Tschechien das vom Stabilitätspakt geforderte mittelfristige Haushaltsziel erreichen will, sollten umfangreiche Konsolidierungsmaßnahmen eingeleitet werden.[KB 4]

Ungarn

Die Inflationsrate in Ungarn im Referenzzeitraum betrug 4,8 %. Die Inflationsentwicklung ist seit Ende 2006 vor dem Hintergrund eines starken Abschwungs zu sehen. Das reale BIP lag im Jahr 2006 noch bei 4 %, in 2008 nur noch bei 0,8 %. Die trotz des Konjunktureinbruchs eingetretene Inflationszunahme ist auf die kurzfristigen Auswirkungen der geänderten indirekten Steuern, der Verbrauchersteuern und auf die Preisanstiege im Energiesektor zurückzuführen. Es liegt ein Beschluss des Rats vor, da sowohl das Defizit mit 4 %, als auch die Schuldenquote mit 78,3 % deutlich über den Konvergenzkriterien liegen. Die EU-Kommission rechnet 2010 sogar mit einem weiteren Anstieg. Die Defizitquote ist in Ungarn höher als die öffentlichen Investitionen gemessen am BIP und das soll auch 2010 so bleiben. Der Ungarische Forint nimmt nicht am WKM II teil und wurde zu flexiblen Kursen gehandelt. Er wertete aber von Mitte 2008 bis Anfang 2009 im Vergleich zum Euro stark ab. Ein Finanzierungspaket der EU und des IWF verringerte den Abwertungsdruck. Die langfristigen Zinsen lagen bei 8,4 %. Der Grund für den zu hohen Wert ist die gesunkene Risikobereitschaft der Anleger im Zuge der Finanzkrise, aber auch die höhere Risikoprämie, die geringere Marktliquidität, sowie das inländische Preisauftriebs- und Haushaltsproblem. Für eine Konvergenz des Forints und Ungarns ist eine Konsolidierung der öffentlichen Finanzen dringend notwendig.[KB 5]

Polen

Die Inflationsrate Polens liegt bei hohen 3,9 %. Von 2000 bis 2003 war ein Abwärtstrend erkennbar, aber seit 2006 steigt der Preisdruck. Die gesamtwirtschaftliche Leistung Polens in den letzten 10 Jahren wird in den Inflationsraten widergespiegelt. Das Defizit beträgt 7,1 % und die Schuldenquote liegt bei 51 %, so dass ein Beschluss des Rats vorliegt. Polen nimmt nicht am WKM II teil, sondern hat flexible Wechselkurse. 2009 kam es zu einem starken Abwertungsdruck des polnischen Złoty, er erholte sich dann aber wieder. Der Grund dafür ist sicherlich darin zu sehen, dass der IWF Polen eine flexible Kreditlinie einräumte und somit der Druck auf den Wechselkurs verringert wurde. Die langfristigen Zinsen lagen bei 6,1 % also nur ganz knapp über dem Referenzwert von 6 %, sie sind aufgrund der Wirtschaftskrise aber auch in Polen gestiegen. Polen muss nachhaltige Konsolidierungsmaßnahmen ergreifen, um den Stabilitäts- und Wachstumspakt einzuhalten und eine Chance zu haben, Mitglied im WKM II zu werden.[KB 6]

Rumänien

In Rumänien lag die Inflationsrate gemessen am HVPI im Referenzzeitraum bei deutlich zu hohen 5 %. Allerdings ging diese Inflation mit einem robusten BIP-Wachstum einher. Aber auch hier überstiegen die Lohnzuwächse das Produktivitätswachstum, welches das Wachstum der Lohnstückkosten ankurbelte und so zu einem Überhitzungseffekt mit Verringerung der Wettbewerbsfähigkeit führte. Auch in Rumänien wird in Zukunft der Aufholprozess zu den Euro-Ländern die Inflation beeinflussen. Das Defizit lag bei 8,3 % und die Schuldenquote bei moderaten 23,7 %. Die Tragfähigkeit der öffentlichen Finanzen ist laut Tragfähigkeitsbericht sehr hohen Risiken ausgesetzt, weshalb weitere Konsolidierungsschritte eingeleitet werden müssen. Der Rumänische Leu nimmt nicht am WKM II teil und unterliegt flexiblen Mechanismen am Markt. Die starke Abwertung zwischen Mitte 2008 bis Anfang 2009 führte zu Finanzierungshilfen der EU und des IWF, welche halfen diesem Trend entgegenzuwirken. Die langfristigen Zinsen lagen bei 9,4 %, deutlich über den geforderten 6 %. Der Grund hierfür sind die Risikoaversion der Anleger und die Unsicherheit der Finanzlage des rumänischen Staats.[KB 7]

Schweden

Schweden nimmt in dieser Betrachtung einen Sonderstatus ein, da ein Volksentscheid aus dem Jahr 2003 dafür sorgte, dass der Euro nicht eingeführt wurde, obwohl sich Schweden dazu verpflichtet hat. Der Zeitpunkt der Einführung wurde allerdings nicht festgelegt.[7] Der Konvergenzbericht zeigt, dass die Inflationsrate Schwedens zwar mit 2,1 % zu hoch ist, die Inflationsentwicklung aber über einen längeren Zeitraum stabil ist. Das ist auf eine solide Wirtschaftsentwicklung, moderate Lohnentwicklung und eine glaubwürdige Geldpolitik zurückzuführen. Es existiert kein übermäßiges Defizit (0,5 %) und auch die Schuldenquote ist mit 42,3 % im Rahmen. Laut Tragfähigkeitsbericht ist die Tragfähigkeit der öffentlichen Finanzen nur geringen Risiken ausgesetzt. Die Schwedische Krone nimmt nicht am WKM II teil und unterliegt flexiblen Wechselkursen. Auch die Krone erfuhr im Zuge der Finanzkrise eine starke Abwertung gegenüber dem Euro, ist aber mittlerweile wieder stabil. Die langfristigen Zinsen liegen mit 3,3 % deutlich unter den Referenzkriterien.[KB 7]

Laut einer Umfrage waren im April 2009 47 % der Schweden für die Einführung, 45 % dagegen und 8 % noch unsicher[8], im Juli 2010 waren allerdings wieder 61 % gegen die Euro-Einführung.[9] Wann Schweden dem WKM II beitritt, ist allerdings noch ungewiss.

Kritik an den Konvergenzkriterien

Viele Wirtschaftswissenschaftler kritisieren die Kriterien, weil sie keinen optimalen Währungsraum bieten. Schwächere europäische Partner mit ausgeprägter Inflationsmentalität werden bei einer gemeinsamen Währung einem verstärkten Wettbewerbsdruck ausgesetzt. Trotz des Kriteriums der Inflationskonvergenz gibt es zwischen den Mitgliedern der Währungsunion länderspezifische Unterschiede, so dass sich Preis- und Lohnniveaus divergent entwickeln, was zu Wettbewerbsverschiebungen führt.[10]

Länder mit hohen Verschuldungsraten werden nicht so stark von Sanktionen der Finanzmärkte getroffen. Da die Länder keine eigenständige Geldpolitik mehr betreiben können, entfällt der Zinsaufschlag, der von Gläubigern als Kompensation für das nationale Inflations- und Abwertungsrisiko verlangt wird. Die Effekte treffen dann nicht das einzelne Land, sondern den ganzen Euroraum.[KS 1]

Es ist eine hohe Preis- und Lohnflexibilität notwendig, wenn der Ausgleichsmechanismus flexibler Wechselkurse aufgegeben werden soll. Nachfrageverschiebungen zwischen zwei Ländern eines Währungsraums sind nur dann ohne Problem, wenn Faktorwanderungen der Regionen stattfinden, insbesondere des Faktors Arbeit. Wenn dies aber nicht der Fall ist, wären verschiedene Währungen mit Flexibilität der Wechselkurse effizienter. Irland, Italien, Spanien, Portugal und Griechenland konnten zwar wechselkursbedingte Risikoprämien abbauen und dadurch niedrigere Zinsen realisieren. Dieser Vorteil wird aber durch die Verringerung ihrer preislichen Wettbewerbsfähigkeit, die in einer Währungsunion nicht mehr durch eine Abwertung ausgeglichen werden kann, überkompensiert. Allerdings ist auch zu sagen, dass sich Wechselkursänderungen auf die Binnenwirtschaft sehr stark auswirken. So ist bei vielen handelbaren Gütern ein gemeinsamer Währungsraum durchaus von Vorteil, da es keine Preisänderungen mehr gibt, Wechselkursänderungen wegfallen und die Transaktionskosten sinken.[10]

Das aktuelle Auseinanderdriften der Renditen für langfristige Zinsen zeigt, dass die EWU-Mitglieder von Investoren als heterogen betrachtet werden und somit mit unterschiedlichen Risiken behaftet sind. Die unterschiedliche Betroffenheit der einzelnen Staaten wurde durch die Finanzkrise noch verstärkt, Griechenland, Spanien und Irland sind durch länderspezifische Immobilienkrisen besonders betroffen. Aber auch Österreichs Risikoprämie steigt, da sehr viele Investitionen in den angeschlagenen Ostblock getätigt wurden.[10]

Die in den Maastricht-Kriterien vorgesehenen Defizit- und Verschuldungskriterien weisen einen inneren fachlichen Zusammenhang auf. Nach Art. 126 AEU-Vertrag darf der staatliche Schuldenstand nicht mehr als 60 % des Bruttoinlandsprodukts betragen und gleichzeitig das jährliche Haushaltsdefizit 3 % des Bruttoinlandsprodukts nicht übersteigen. Werden beide Obergrenzen strikt erreicht, so ergibt die Formel

- ,

also

ein langfristiges nominales Wachstum des Bruttoinlandsprodukts von 5 %. Dieses setzt sich zusammen aus angenommenen 3 % realem Wirtschaftswachstum und 2 % Inflation.

Ein derart hohes reales Wachstum des Bruttoinlandsprodukts ist für die Eurostaaten unrealistisch. Geht man von einem realen Wachstum von lediglich 2 % bei einer Defizitquote von 3 % und einer Inflation von 2 % aus, erreicht die Staatsschuldenquote langfristig 75 %, wäre also deutlich höher als erlaubt. Das hat zur Folge, dass die Defizitquote bei einem langfristigen Wachstum von 2 % auf langfristig 2,4 % ( 3 % / (2% + 2%)) gesenkt werden muss, um beide Maastricht-Kriterien erfüllen zu können. Ist der Zinssatz für die Schulden höher als das nominelle Wachstum, müssen die Staatshaushalte sogar einen Primärüberschuss erzielen, um ein Ansteigen der Staatsschuldenquote zu verhindern;[12] die Zinslast ist dann nämlich nicht aus dem Wachstum finanzierbar.

Weblinks

- Überblick der EZB über die Konvergenzkriterien

- Grafik: Öffentlicher Schuldenstand EU-28 und ausgewählte europäische Staaten (2000 bis 2020), aus: Zahlen und Fakten: Europa, www.bpb.de

- Grafik: Öffentlicher Finanzierungssaldo EU-28 und Deutschland, aus: Zahlen und Fakten: Europa, www.bpb.de

Einzelnachweise

- Konvergenzbericht, Mai 2010, Europäische Zentralbank abgerufen am 2. Dezember 2010

- H. Knödler, M. Stierle: Globale und monetäre Ökonomie. Physica-Verlag, Heidelberg 2003, ISBN 3-7908-0048-1.

- Andere

- ↑ a b c d e f g h statistik.at - Maastricht Indikatoren

- ↑ The Burden of Debt and National Income. In: American Economic Review. 34, S. 798–827.

- ↑ Europäisches Währungsinstitut: Konvergenzbericht (März 1998) (PDF; 3,4 MB).

- ↑ Bericht der EU-Kommission vom 8. Januar 2010. (PDF; 151 kB) (Nicht mehr online verfügbar.) S. 13, archiviert vom Original am 8. Oktober 2013; abgerufen am 5. Mai 2010.

- ↑ z. B. Schwere Fehler in der griechischen Statistik. In: Frankfurter Allgemeine Zeitung. 12. Januar 2010. (faz.net); Der wahre Grund für die Euro-Krise. In: Tages-Anzeiger. 16. März 2010. (tagesanzeiger.ch)

- ↑ Robert von Heusinger: Kommentar zur Eurozone: Auch die Deutschen tricksen. In: fr-online.de. 16. Februar 2010, abgerufen am 14. Februar 2015.

- ↑ Schweden diskutiert wieder über Euro-Einführung. In: diepresse.com. 14. Januar 2010, abgerufen am 14. Februar 2015.

- ↑ Schwedische Bevölkerung für Euroeinführung... (Nicht mehr online verfügbar.) In: euro-anwaerter.de. 1. Januar 2012, archiviert vom Original am 15. August 2014; abgerufen am 14. Februar 2015.

- ↑ Helmut Steuer: Schweden lehnt den Euro ab. In: handelsblatt.com. 14. Juli 2010, abgerufen am 14. Februar 2015.

- ↑ a b c B. Knoll, H. Pitlik: Entwicklung und Perspektiven der Europäischen Union. Nomos Verlagsgesellschaft, Baden-Baden 2009, S. 9ff.

- ↑ Staatsverschuldung (Memento vom 24. März 2012 im Internet Archive) Universität Münster, Juni 2007, S. 4 (PDF; 936 kB)

- ↑ Staatsverschuldung (Memento vom 24. März 2012 im Internet Archive) Universität Münster, Juni 2007, S. 11f (PDF; 936 kB)