Benutzer Diskussion:Gaschroeder

Herzlich willkommen in der Wikipedia!

Ich habe gesehen, dass du dich vor Kurzem hier angemeldet hast und möchte dir daher für den Anfang ein paar Tipps geben, damit du dich in der Wikipedia möglichst schnell zurechtfindest.

| Schritt-für-Schritt-Anleitung für Artikelschreiber | Wie man gute Artikel schreibt | Weitere Hinweise für den Anfang | Wenn du Fragen hast | Persönliche Betreuung |

|---|

- Wenn du neue Artikel erstellen möchtest, kannst du viele Unannehmlichkeiten vermeiden, wenn du zuvor einen Blick auf Was Wikipedia nicht ist und die Relevanzkriterien wirfst. Nicht alle Themen und Texte sind für einen Artikel in einer Enzyklopädie wie Wikipedia geeignet.

- Solltest du bestimmte Wörter oder Abkürzungen nicht auf Anhieb verstehen, hilft dir ein Blick ins Glossar.

- Wenn du Bilder hochladen möchtest, achte bitte auf die korrekte Lizenzierung und überlege, ob du dich eventuell auch auf Commons anmelden möchtest, um die Bilder dort auch allen Schwesterprojekten zur Verfügung zu stellen.

- Bitte wahre immer einen freundlichen Umgangston, auch wenn du dich mal ärgerst. Um in Diskussionen leicht zu erkennen, wer welchen Beitrag geschrieben hat, ist es üblich, seine Beiträge mit

--~~~~zu signieren. Das geht am einfachsten mit der auf dem Bild nebenan markierten Schaltfläche.

- Sei mutig, aber vergiss bitte nicht, dass andere Benutzer auch Menschen sind, die manchmal mehr, manchmal weniger Wissen über die Abläufe hier haben.

Deine Bearbeitungen im Artikel Walter Kempowski habe ich rückgängig gemacht. Sie stellten einen Verstoß gegen die Wiki-Richtlinie NPOV dar. Wenn Dir die Passage zu Kempowskis CIC-Kontakten im Artikel unzulänglich erscheint, formuliere sie bitte neutral um oder ergänze sie auf der Basis von Belegen, nicht Deiner persönlichen Sicht. Grüße, --beek100 17:48, 12. Mai 2009 (CEST)

Mentorenprogramm

Hallo Gaschroeder, ein herzliches Willkommen im Mentorenprogramm! Ich bin nun dein Mentor und damit persönlicher Ansprechpartner in allen Fragen rund um die Wikipedia. Ich habe daher deinen {{Mentor gesucht}}-Baustein durch den entsprechenden Mentee-Baustein ersetzt.

Zur eigentlichen Betreuung: Ich bin dafür da, Fragen im Dialog zu beantworten. Dies passiert in der Regel auf so genannten Diskussionsseiten. Jeder Mitarbeiter verfügt über eine Benutzerdiskussionsseite. Auf meiner Diskussionsseite kannst du mich ab sofort ansprechen.

Auf gute Zusammenarbeit! Gruß, Tilla 2501 18:33, 8. Aug. 2010 (CEST)

Meine Revertierungen Deiner Bearbeitungen

Hallo Gaschroeder!

Wie Du vielleicht gesehen hast, habe ich viele (die meisten?) Deiner Ergänzungen bisher revertiert. Dazu ein paar Hinweise meinerseits, um hoffentlich Frustrationen bei Dir zu vermeiden:

- Bitte bemühe Dich um einen enzyklopädischen Stil. Man kann Sätze nicht mit „Einwand“ beginnen ([1]).

- Solche Pauschalvorwürfe ([2]) sollten deutlich besser belegt werden als mit einem Artikel in der ZEIT.

- Hinzu kommt, dass die Kritikpunkte an BS, die Gegenstand Deiner Bearbeitungen sind, hinlänglich bekannt sind. Da wäre es empfehlenswert, auf andere Quellen als auf eigene zurückzugreifen (vgl. im weiteren Sinne WP:IK).

- Aussagen wie „nicht zulässig“ sind korrekt ([3]). Es handelt sich um ein Modell mit bekannten Schwächen. Eine pauschale Zulässigkeit oder Unzulässigkeit gibt es dabei nicht.

- Bitte beachte, wie man Einzelbelege korrekt formatiert: WP:Q (deshalb habe ich aber selbstverständlich nicht revertiert).

Da Du Dich anscheinend auf wissenschaftlicher Basis mit dem Thema beschäftigst, denke ich, dass Du einiges zu den betreffenden Artikeln beitragen kannst. Der Abschnitt Black-Scholes-Modell#Probleme_des_Modells könnte es gebrauchen. Du solltest Dich dabei aber auch auf die Veröffentlichungen anderer stützen und nicht nur auf die Schwächen von BS eingehen, sondern auch darauf, wie damit in der Praxis umgegangen wird. Sonst könnte bei Leser der Eindruck entstehen, dass die Finanzwelt das nicht gewusst habe und blind auf BS vertraut hat, bis Du gekommen bist :-)

Viele Grüße -- Marinebanker 19:45, 13. Aug. 2010 (CEST)

Zu erweiterten Modell-Diskussion

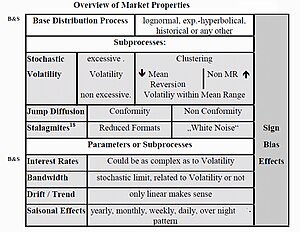

Auf dieser Grafik habe ich typische Markteigenschaften zusammengestellt, die ein Modell abbilden können sollt. Das BSM und das Binomial-Modell (auch Cox... oder Gitter/Grit-Modell genannt) bilden nur den lognormalen Grundprozeß und die Zinsen ab.

Bei Heston kommt noch ein Form der stochastischen Volatilität hinzu, bei der höhere Volatilität bei fallenden Kursen modelliert wird. Das kann man auch als einen Sign Bias bezeichnen. Umgekehrt geht die Volatilität bei eine Hausse zurück.

--nordgerd 20:51, 3. Sep. 2010 (CEST) --nordgerd 21:14, 3. Sep. 2010 (CEST)

Dein Paper

Nochmals Hallo!

Auch wenn die WP eigentlich nicht die richtige Stelle für so etwas ist, eine Anmerkung zu Deinem als Quelle verwendeten Paper ([4]):

Es wird leider nicht eindeutig klar, wie die zeitliche Relation der Indexstände und der Zeitfenster für die historische Volatilitäten zueinander sind. Das liegt vermutlich daran, dass Du die Größen, die Du miteinander korrelierst, nicht formal hinschreibst. Zum Zwecke der Klarheit solltest Du die untersuchten Größen formal mit Zeitindizes hinschrieben, insbesondere mit Laufindex für diehistorische Volatilität.

Nehme ich die Aussage auf S. 2 („However, if one compares values of the VDAX being about 45 trading days (or 9 weeks) older, the correlation improves, reaching levels over 0.9.“) und die Aussage in der Abb. auf S. 7 oben („The 9 weeks old VDAX and the real volatility ex post correlate strongly“. Hier hilft übrigens nicht, dass zwei Kurven dieselbe Farbe haben. Außerdem verstehe ich nicht, dass die beiden VDAX-Kurven nicht bis auf eine Verschiebung identisch sind), widerspricht das mE Deinen Folgerungen: Wenn der ältere VDAX besser korreliert, heißt das ja, dass er den realisierten („historischen“) Volatilitäten vorläuft. Wenn also der VDAX gut mit den realisierten („historischen“) Volatilitäten der folgenden 9 Wochen korreliert, erfüllt er ja gerade die Eigenschaften einer Vorhersage.

Grüße -- Marinebanker 20:59, 13. Aug. 2010 (CEST)

Hallo [Marinebanker],

Deine Kommentare finde ich ausgesprochen hilfreich.

Zu „...Sonst könnte bei Leser der Eindruck entstehen, dass die Finanzwelt das nicht gewusst habe und blind auf BS vertraut hat, bis Du gekommen bist :-)“ – das ist ein wenig herb.

Ob die Finanzwelt die Problematik zu B&S registriert hat, weiß ich nicht. Ich habe in meinen papers immer auf die lang zurück reichende Kritik an B&S hingewiesen. Da gibt es den Präsident Sanio, der den IAS 39 (zum fairen Wert) für einen „Brandbeschleuniger“ hält. Da gibt es die Saarbrücker Initiative von Bilanz-Professoren (Küting u.a.) gegen den Fair Value und den Prof. Selenz gegen die HSH Nordbank. Ich bin kein Einzelkämpfer.

Die B-S-Formel dürfte, darf nicht angewandt werden, weil die Voraussetzungen (konstante Vola und lognormale Verteilung nirgenswo zu finden sind.) Die HRE-Bank hat ihre Bilanzsumme von 370 auf 160 Milliarden verringert (mehr als halbiert) und die 219 Mrd. in die HRE Bad Bank, die „FMS Wertmanagement“ mit Hilfe der SoFFin ausgelagert. (11. Aug. 2010 dpa in Flensb.Tagebl./FN) Meinst Du nicht, dass das liegt auch an unrealistischen Werteinschätzungen?

Zur Abb.: ja, gleiche Farbe war schlecht. Die VDAX-Linie war zwar dünner, aber das sieht man kaum in der pdf. Hier habe ich eine lesbarere Version erstellt: http://commons.wikimedia.org/wiki/File:VolatilityDAX.jpg Das „old“ ist unscharf. Es muß präziser heißen: der VDAX hinkt um 9 Wochen hinterher. Heute kann ich die 9-Wochen-Standardabweichung ex post bestimmen, die ich heute vor 9 Wochen für mein Wertmodell gern gewußt hätte. Diesen Wert ziehen sich die Analysten als sog. historischen Wert ein, gehen damit in den Optionshandel an der Frankfurter Options (=wholesale Plattform) Börse. Dort wird dann „listigt“ der VDAX bestimmt, indem man mit der B-S-Formel reversiv mit der Monte Carlo Methode (o.a.) die Vola sucht, die Preise liefert, die denen der aktuellen Optionen entsprechen. Und die ist dann in etwa wieder der hist. Vola gleich und um 9 Wochen (zu) „spät“. Das Überraschende an meinen Findings ist ja, dass in den Optionshandel originäre Zukunftseinschätzungen nicht relevant eingehen. Gedeckt ist die fragliche Vorgehensweise trotzdem durch IAS 39/AG82, weil danach historische wie implizite Volatilitäten zulässig sind.

Ich kann leider aus „Termingründen“ (wg eines runden Geburtstages) erst wieder in 10 Tagen weitermachen.

Bis dahin Gruß Gaschroeder (Ich war evtl. vor Jahren schon einmal in WP unter „nordgerd“ eingeschrieben. Das muß ich noch klären.)

Als Physiker müßte Dir doch die Metapher „die Physik der Finanzmärkte“ zu denken geben, eine Bezeichnung von Kolateral-Vorlesungen zum Finanzwesen. Arbeiten etwa wie die Brownsche Bewegung als Blaupause für Märkte dienen könnte gibt es zu wenig. Sie ist ein ideales Gleichgewichtsmodell – die Märkte sind leider nicht so.

(Liege ich hier und so mit meinem Beitrag richtig? Muß noch viel lernen!)

- Zum Anfang: Denkst Du bitte immer ans signieren? Siehe dazu die Anemrkungen ganz oben auf Deiner Diskussion.

- Sollten Dir manche meiner Kommentare herb vorkommen: Das ist nicht persönlich gemeint und ggf. auch dem Medium geschuldet.

- Nochmal zu Deinem Paper: Die neue Graphik ist besser zu erkennen (und auch insofern logischer, als dass blaue und violette Kurve sich nur durch die Verschiebung unterscheiden). Von der Logik her müsste die violette Kurve aber „VDAX(Wx+9)“ heißen, den sie zeigt für den Abzissenwert 31.05.2010 (z. B.) den VDAX-Stand am 02.08.2010, und es ist 31.05.2010 + 9 Wochen = 02.08. 2010 (also die bekannte Tatsache: Wenn man zur unabhängigen Variable eine (natürlich positive) Konstante addiert, verschiebt man die Kurve nach links. Und die lila Kurve ist nach links verschoben).

- Zweitens heißt die schwarze Kurve „Ex Post“. Das wäre die für z. B. den 31.05.2010 nach meinem Verständnis die Volatilität, die sich aus den Returns aus dem Beobachtungszeitraum ergibt, der am 31.05.2001 endet. Deine Aussage soll aber doch wohl sein, dass die höchste Korrelation dann besteht, wenn man korreliert:

- Ex Post Vola aus dem am Tag T endenden Zeitraum mit

- VDAX-Stand zum Tag T. Oder?

- Nach Deinen Graphen hat man aber die beste Übereinstimmung bei

- Ex Post Vola aus dem am Tag T endenden Zeitraum (schwarze Kurve) mit

- VDAX-Stand zum Tag T+9 Wochen (lila Kurve; ich weiß, das steht „-“, aber wie oben dargelegt müsste da „+“ stehen)

- Wie ich schon mal sagte: Solange Du in Deinem Paper die Größen nicht formal definierst und an Hand von Zeitvariablen hinschreibst, wird das m. E. schwierig nachvollziehbar sein.

- Zu IAS: Ich glaube nicht, dass die Kritik an IAS etwas mit den (bekannten) Schwächen des BS-Modells zu tun hat. Die Charakterisierung als „Brandbeschleuniger“ oder „prozyklisch“ rührt daher, dass in Abschwungzeiten auf Grund von Marktbewertungen Bewertungsverluste entstehen, die die Eigenkapitalbasis der Banken schmälern, was die Kreditvergabe erschwert, was wiederum den Abschwung beschleunigt.

- Dein Beispiel mit der HRE verstehe ich nicht, ich würde aber aus dem Bauch heraus erwarten, dass die Marktbewertung eines Immobilienfinanzierers mehr an Credit Spreads als an Volatilitäten hängt.

- Zu BS: Es gibt einen Unterschied zwischen „Die BS-Formel hat in der Praxis Schwächen“ oder „ Die BS-Formel ist nicht geeignet“ einerseits und „Die BS-Formel darf nicht angewendet werden“. Dass die Finanzwelt die Schwächen kennt, siehst Du schon allein daran, dass die implizite Volatilität von Laufzeit und Moneyness abhängt, man mithin auf Volaoberflächen bepreist. Die Schwächen von BS werden auch berücksichtigt. Siehe z. B. en: Stochastic volatility und en: Local volatility. Diese Aspekte kommen in der deutschen WP zu kurz (und da ich kein Finanzmathema tiker bin, kann ich da auch keine Abhilfe schaffen). Deine Artikel-Ergänzungen jedoch sind – meiner Meinung nach – bisher zu pauschal und greifen zu kurz. Da Du Dich auf wissenschaftlicher Basis mit dem Thema beschäftigst, hoffe ich aber, dass Du hier noch wertvolle Beiträge leisten kannst, wenn Du Dich an das System gewöhnt hast.

- Ich hoffe, Du hattest einen schönen Geburtstag. -- Marinebanker 21:59, 26. Aug. 2010 (CEST)

Hallo Marinebanker, in meinen Statistik I und II Vorlesungen pflegte ich zu scherzen: Nur „PETRA weiß, was kommt!“ – nämlich welche Mode. Bei Prognosen ist immer zu fragen: Welche Plausibilität können sie erreichen. Man kann Prognosen erst verifizieren, wenn ihr Zeitpunkt erreicht ist. Das ist natürlich zu spät. Die wissenschaftliche Analyse von Prognosemethoden kann allenfalls überprüfen, wie sie denn in der Vergangenheit funktioniert hätten – ex post. Das Vokabular kommt aus der römischen Rechtssprechung: Der Richter muß sich in die Informationslage des Delinquenten versetzen. Er darf nicht später – erst nach der Tat - bekannt gewordenen Umstände in die Beurteilung einbeziehen. Für die Kalibrierung legt man einen Bereich (2 oder mehr Jahre zurück): „in sample“. Man läßt dann einen unbenutzten Datenbereich (1 Jahr zurück), um das Modell zu testen: „out-of-sample“.

Zum Paper: Du hast recht!!! Ich schiebe die Original-Kurve Vdax von Woche(x) 9 Einheiten nach links. Dann drückt sie die Vola von Woche (x+9) aus. (Manchmal hat man ein Brett vor dem Kopf!) ...die Volatilität, die sich aus den Returns aus dem Beobachtungszeitraum ergibt, der am 31.05.2001 endet,...“ wäre die historische Vola zum 31.5. Die „Vola ex post“ wird für den Zeitraum ermittelt, der am 31. 5. beginnt. Der Zirkelschluß: Wenn ich heute (t) mit B&S eine Option bewerten will, die zu t+n ausgeübt wird, wüßte ich gern die Vola über die Strecke t bis t+n. Da schau‘ ich listig auf den Großhandelsoptionsmarkt (i.G. zu dem der Optionsscheinen over-the-counter), welche Vola die Profis unterstellen.... um dann enttäuscht festzustellen, daß sie sich von der historischen Vola haben leiten lassen. Die GARCH-Schätzer der Vola dagegen nutzen (vermeintliche ) Residual-Informutationen aus den historischen Vola-Reihen. Das ist Kaffesatzlesen (die Engländer stochern in tea leaves).

"Die BS-Formel darf nicht angewendet werden!" Wäre akzeptabel: Weil B&S 1973 2 Bedingungen vorausgesetz haben, die bei allen bekannten Kurs-Zeitreihen nicht vorzufinden sind: konstante Vola und lognormale Verteilung dürfte die Black-Scholes ihre Formel eigentlich nicht angewendet werden? Die Volatilität ist heute selbst sehr volatil. Black und Scholes haben 1973 [1]ausgeführt auf S. 640(jstor-Dokumentation) unter b) auf: „...the distribution of stockprices is lognormal...“ und „...the variance of the returns is constant.“ (Die Bezeichnungen „fairer Wert“ und „Volatilität“ wurden erst später eingeführt). Sie haben noch angenommen (S. 648), dass in für Optionen typischen Zeitspannen von Monaten die Volatilität konstant sei und ihre Formel für bis zu zehn Jahre laufenden Warrents nicht geeignet sei. Am VDAX-Index kann ablesen, dass die DAX-Volatilität über Tage, Wochen und Monate stark schwanken kann. In der B-S-Formel bewirkt schon eine einprozentige Volatilitätsänderung eine mehrprozentige Wertänderung – die Hebelwirkung. Zu IAS: Der IAS39 läßt die B&S oder andere Methoden überhaupt erst zu. z.Z. steht im InvG §36(3) wie im IAS nur, daß man "anerkannte Bewertungsmodelle" verwenden möge - sonst NICHTS. Nur die Faktoren laut IAS39 / Anhang AG82 von a) bis g) und die Verwendung des Begriffes implizite Vola lassen auf B&S schließen. (die US-FAS133 (in der SEC Auslegung) ua erwähnen immerhin Black-Scholes und GARCH als Volatilitätsprognose-Technik.) Mein Ansatz ist: B-S ist ein Gleichgewichtsmodell. Die Dynamisierung über stochastische Volatilität bedeutet >Prognose<: Jedes Modell, das auf B-S aufbaut, und auch GARCH impliziert eine Volatilitätsprognose, die stimmen mag oder nicht. Daß die heutige Volatilität Hauptfaktor bei der Bestimmung eines künftigen Wertes sein soll, ist ökonomisch nicht plausibel. Die HRE-Bank hatte eine Bilanzsumme von 370 Milliarden Euro. Dann hat sie ihre unverkäuflichen Derivate (gern auch Schrott genannt) in Höhe von 219 Mrd. (!) die in die HRE Bad Bank, die sog. „FMS Wertmanagement“ mit Hilfe der SoFFin ausgelagert. Sie hat damit ihre Bilanzsumme auf 150 Milliarden verringert (mehr als halbiert) und. (11. Aug. 2010 dpa in Flensb.Tagebl./FN) (Sie rutscht damit vom 7. Auf den ca. 15 Platz. Die Positionen halten ihren Nominalwert nur durch die SoFFin-Garantie. Gruß Gaschroeder

- ↑ Black, Fischer, Scholes, Myron The Pricing of Options and Corporate Liabilities in The Journal of Political Economy, Vol. 81, No 3, May-Jun 1973, pp. 637-654, zitiert nach © 2007 c/o http://www.jstor.org

--nordgerd 17:21, 29. Aug. 2010 (CEST) Gruß Gaschroeder

--nordgerd 17:30, 29. Aug. 2010 (CEST)

Habe mal nachgerechnet

Hallo! Auch wenn das hier kein allgemeines Diskussionsboard ist: Ich habe Deine Analysen nachvollzogen (mit täglichen DAX- und VDAX-Daten aus Bloomberg von Januar 1992 bis Oktober 2010) und kann Deine Ergebnisse nicht bestätigen.

Beispiel Jahresende 2008:

- Der VDAX sieht ähnlich aus. Ich habe drei deutliche, aber unterschiedlich hohe Peaks am 16.10.2008 (74 Punkte), 28.10.2008 (67,35 Punkte) und am 05.10.2010 (62,41 Punkte)

- Die empirische DAX-Vola steigt später an und erreicht eine Art Plateau ca. 24.11.2008 bis ca. 12.01.2009 bei etwas unter 65 Punkten. Maximum ist am 09.10.2008 mit 64,57 Punkten; d. h. die Standardabweichung der relativen DAX-Returns vom 12.09.2008 bis zum 09.09.2008 (63 Returns) ist 4,068% oder wie üblich annualisiert eben 64,57 Punkte. D. h. das Plateau liegt an einer anderen Stelle und hat übrigens auch eine andere Form als in Deinem Plot

Solche Muster, dass der VDAX der empirischen Vola vorläuft sieht man öfter. Plottet man ein Korrelogramm (in Deinem Paper ist keins; wenn Du keins nicht gemacht hast, solltest Du es mal machen, ist aufschlussreich), sieht man auch, dass die Korrelation am größten ist, wenn der VDAX der Dax-Vola vorläuft.

Ich weiß nicht, ob es an Deiner Datenquelle liegt oder ob Du (unser altes Thema) bei der Verschiebung etwas durcheinander gebracht hast, ich bin mir aber ziemlich sicher, dass Deine Zahlen nicht stimmen. Übrigens: Im Sinne Deiner Analyse wäre es sinnvoller, die empirische DAX-Vola über 45 Handelstage zu rechnen. Ändert aber nichts Grundsätzliches am Ergebnis. -- Marinebanker 23:37, 26. Okt. 2010 (CEST)

PS: So wie Du Deine Unterschrift verlinkst (nämlich mit "[[Gaschroeder]]") ist für andere nicht so hilfreich, weil der Link nicht auf Deine Benutzerseite führt. SIehe auch Hilfe:Signatur.

Moin, ich nutze Yahoo konsolidierte CLOSE-Daten. Die sind umsonst! Bloomber ist sicher teuer? Aus Prinzip versuche ich nur frei zugängliche, kostenfreie Daten zu verwenden, damit jeder das nachrechnen kann. Ich hätte so liebend gern Dax-Optionskurse, DJ Vola Index, aber die gibts scheints nur gegen cash. Deine Hinweise checke ich mal. vielen Dank -- nordgerd Diskussion 10:34, 27. Okt. 2010 (CEST)

- Denke auch, das Bllomberg teuer ist :-) Kann mir aber vorstellen, das es (oder ein ähnlicher Diienst) bei Dir an der Uni verfügbar ist.

- Die Yahoo-VDAX-Daten scheinen mit denen von Bllomberg identisch. Stellt sich die Frage, warum die ertsen beiden Peaks Okt. 2008 in Deinem Plot gleichhoch sind ... Grüße -- Marinebanker 20:49, 27. Okt. 2010 (CEST)

Habe nachgeprüft. Bei der beanstandeten Grafik lagen Wochenendkurse zugrunde. Ich habe '07 bis '10 mal mit Tageswerten analysiert. Aber auch hier sieht man dass der Vdax 47 Börsentage nachhinkt. [[5]] Ich variiere bei verschieblicher Korrelation die Differenz in Tagen und habe ein-eindeutiges Korrelations-Peak bei 47 (Bei 251 Börsentagen wären 9 Wochen genau 43,5 Tage) => siehe auch Fenster in der Grafik. Falls das hier nicht si rein paßt, können wir gern auch auf eMail gehen? Grüße --nordgerd Diskussion 17:17, 28. Okt. 2010 (CEST)

- Ich denke, dass bekommen wir hier zu Ende, ich schätze in der Wikipedia allgemein meine Pseudonymität, das hat nichts speziell mit Dir zu tun.

- Jetzt sieht auch Deine empirische DAX-Vola wie meine aus. Auch die Korrelationen sind im Wesentlichen gleich. Somit haben wir unsere Rechnungen abgestimmt.

- Du hast die empirische DAX-Vola offensichtlich auf der Zeitachse gegen den Beginn des Beobachtungszeitraums aufgetragen (möglich, dass wir das schon mal hatten): Beim 22.07.2008 z. B. steht die Vola für den Zeitraum vom 22.07. bis 16.10.2008. Das nenne ich mal „Deine“ emp. Vola vom 22.07.2010 (im Sinne von Deiner Konvention) . Das kann man machen wie man will, ist wohl aber Grundlagen dessen, was meines Erachtens Dein Fehlschluss ist. Also:

- Du sagst, der VDAX korreliert am besten mit der emp. Vola von 47 Handelstagen früher und hinkt deshalb nach. Beispiele: Der VDAX vom 16.10.2008 passt („statistisch“) am besten zu Deiner emp. Vola vom 12.08.2007 (47 Handelstage vor dem 16.10.2008). „Deine“ empirische Vola vom 12.08.2010 bezieht sich aber auf den Zeitraum vom 12.08. bis zum 06.11.2008, ist also den Marktteilnehmern am 16.10.2008 noch gar nicht bekannt, sondern erst am 07.11.2008, also 16 Handelstage später. Damit ist das Ergebnis, dass der VDAX der empirischen Vola um 16 Handelstage vorläuft. Das ist auch mein Ergebnis (47+16=63).

- Würde es stimmen, das der Markt einfach mit der historischen Vola preist, müsste die Verschiebung 63 Handelstage betragen.

- Ich sehe nicht, dass die 47 in Deiner Rechnung einen Zusammenhang mit der Optionslaufzeit von ca. 45 aufweist. Wenn Du die empirische Vola über ein Zeitfenster von 45 Tagen rechnest, kommst Du auch zu dem Ergebnis, dass der VDAX der empirische Vola vorläuft, d. h. das der VDAX am Besten mit einer emp. Vola korreliert, die dem Zeitpunkt noch nicht bekannt ist.

- Viele Grüße -- Marinebanker 17:21, 30. Okt. 2010 (CEST)

Das mit der Anonymität ist ok. Ich kenne das auch von den referees bei der ZfB.

Der VDAX soll doch eine Schätzung der künftige Vola sein, wie man sie für aktuelle, anstehende Optionsgeschäfte und speziell für die angepeilte (Rest-)Laufzeit gern wüßte. Ein Weg dahin ist die Orientierung an einem notierten Volatilitätsindex wie dem Vdax.

Um den zu ermitteln, bedient sich die Terminbörse eines Tricks, indem man sagt: Die klugen Optionshändler an der Börse müssen die künftige Vola am besten einzuschätzen wissen. Und da sie bei der Bestimmung des Fair Value die B-S-Formel verwenden, kann man reversiv resp. per Monte Carlo versuchen die Vola zu ermitteln, die ihren Optionspreisen nach B&S zugrunde lag. [Es gibt ein Zitat, dass, wenn sich zwei auf einen Optionshandel einigen, sie sich über die Vola einig sind!] Da der Vdax annualisiert ist, muß man ihn auf die gewünschte Laufzeit herunter-skalieren mit Wurzel (Laufzeit/Jahr).

Um zu testen, wie gut eine V-Index in der Vergangenheit in der Prognose war, kann man die Standardabweichung berechen - bei EXCEL STABWN(aus einer Reihe Renditenwerten)) Für die Skalierung ist es entscheidend, ob man Tages-, Wochen, oder Monatswerte hat, die mit den Faktore Wurzel von 250 bis 254, 52 oder 12 skalieren muß, um auf Jahreswerte zu kommen. Vola-Angaben ohne Dimension und Vola-Indizes wie Vdax, Vix u.a. sind üblicherweise annualisiert. Der historisch ex post festgestellte Verlauf wird dann mit dem notierten Vdax aus diese Zeit verglichen. Rein optisch ist festzustellen, daß der Vdax (blau) etwa 1 cm "nachhinkt". Das entspricht rund 47 Tagen. Bei diesem Wert ist mit 0,92 auch die höchste - "stramme" - Korrelation festzustellen. Vergiß die magenta-farbene Linie!

Am 22.7.2008 betrug die tatsächliche Vola für das folgende Jahr 43,08 Prozent ! und nicht nur bis zum 16.10. 2008. Die 63 Tage sind nur die Meßstrecke für die Vola. Sie entsprechen bei rund 252 Börsentagen einem Vierteljahr. Der VDAX liegt bei 21,29 und kommt erst nach 50 Tagen auf diese Höhen - beschreibt immer eine Jahresperspektive. Die 63 Tage sind die die Meßstrecke und entsprechen einem Vierteljahr. Die Werte gelten immer für ein Jahr, soweit nichts anders genannt wird. Für eine individuelle Order muß man sich die Jahreswerte auf die Restlaufzeit "herunter"-skalieren.

Mein gefundenes lag von 47 Tagen hat nichts mit der Optionslaufzeit von 45 (beim VDAX - beim VDAX-New sind es 30 Tage) zu tun. Hier wird bei der VDAX-Berechnung die Auswahl auf Optionen mit 45 Tage-Restlaufzeiten beschränkt, weil man die für besonders typisch, aussagekräftig hält. Der Vdax hat ermittlungstechnisch nichts mit der historischen Vola zu tun - aber eben möglicherweise den Köpfen der Analysten

Dass die historische Volatilität überhaupt als Schätzer in der B-S-Formel eingesetzt wird, hängt damit zusammen, daß das B-S-Modell stationäre, konstante Volatilität als Voraussetzung unterstellt. Dem entgegen zeigt jedoch die Grafik, daß die Volatilität selbst - insbesondere 2008 - volatil ist!

Zum Schluß eine Trivialität: Die historische Volatilität zum Zeitpunkt t+n, von t bis t+n gemessen, ist identisch mit der Volatilität die man zum Zeitpunkt t für Optionen mit der Laufzeit n gern wüßte. Nur ist sie zum Zeitpunkt t noch unbekannt. Dann steht nur die Volatilität t-n bis t zur Verfügung für die da mögliche historische Volatilität oder eben der Vdax-Index, der implizit mit der B-S-Formel bestimmt wird. Siehe dazu auch [1].

- ↑ Reinhold.Fend@vandermart.com, Christian.Luible@vandermart.com "Historische Volatilität - annualisierte Standardabweichung versus neue Berechnungsmethode" Seite 3 http://www.vandermart.com/VTAD-Award_2009_1preis_arbeit.pdf

-- nordgerd 17:45, 31. Okt. 2010 (CET) -- nordgerd 10:30, 3. Nov. 2010 (CET)

- Hat ein bisschen gedauert.

- Ob der VDAX nachhinkt, ist ja gerade die Frage. Hängt von der Konvention beim Abtragen der emp. Vola ab. Du kannst diese so abtragen, dass der VDAX nachhinkt und so, dass der VDAX vorläuft. Bei Deiner Abtragung hinkt er nach, allerdings trägst Du zu einem gegeben Datum bzgl. der emp. Vola einen Wert ab, der zu dem Zeitpunkt noch gar nicht bekannt ist.

- Zitat: „Am 22.7.2008 betrug die tatsächliche Vola für das folgende Jahr 43,08 Prozent“. Wir haben keine Nummern mehr, irgendwie muss ich halt referenzieren Die Aussage ergibt keinen Sinn. Es gibt keine „tatsächliche Vola“. 43,08% ist die Standardabweichung der täglichen relativen Returns des DAX vom 22.07.2008 bis zum 16.10.2008, multipliziert gemäß Konvention mit dem Faktor Wurzel von 250undirgendwas. Auch bekannt als (annualisierte) empirische Vola. Eine empirisch Standardabweichung ist immer die Eigenschaft einer definierten empirischen Beobachtung.

- Zitat: „Die Werte gelten immer für ein Jahr, soweit nichts anders genannt wird. Für eine individuelle Order muß …“. Die Werte gelten für gar nichts, schon gar nicht für Orders. Sie sind einfach ausgerechnet und ein empirischer Befund. Für Orders (oder eher Abschlüsse) gelten die kontrahierten Preise.

- Zitat: “Der Vdax hat ermittlungstechnisch nichts mit der historischen Vola zu tun - aber eben möglicherweise den Köpfen der Analysten“ Völlig korrekt.

- Zitat: „Dass die historische Volatilität überhaupt als Schätzer in der B-S-Formel eingesetzt wird, …“ Wer sagt, dass dies geschieht, und wofür?

- Zitat: „Die historische Volatilität zum Zeitpunkt t+n, von t bis t+n gemessen, … Dann steht nur die Volatilität t-n bis t zur Verfügung für die da mögliche historische Volatilität …“ Eben, das ist der Punkt. Man hat nur die empirische Volatilität von t-n bis t (oder von t-n-1 bis t-1, aber wollen wir nicht pedantisch werden).

- Also Annahme: Optionshändler verwenden die historische Volatilität zum pricen. Sie haben aber bestenfalls die von t-n bis t. Würden sie diese verwenden, müsste die Korrelation am stärksten sein für ein „Nachhinken“ (in Deiner Konvention) von n Tagen. Tut sie aber nicht, die Korrelation ist für ein deutlich geringeres Nachhinken maximal. Also stützt die Korrelationsanalyse die Annahme nicht.

- Das der Optionsmarkt nicht einfach mit dem BS-Annahmen preist, sieht man auch an etwas Anderem: Täte er das, gäbe es für die implizite Vola weder eine Laufzeitstruktur noch einen Skew (Abhängigkeit von der Moneyness). Da es aber beides gibt …

- Viele Grüße -- Marinebanker 18:50, 9. Nov. 2010 (CET)

Wir kommen langsam zum Knackpunkt: Bei Googles kommt der Begriff der empirischen Volatilität nur 2x und dann im Sinne der historischen V. vor: Laut http://www.deifin.de/thema002.htm "Der methodische Ansatz zur rechnerischen Ermittlung einer Kapitalanlage basiert auf der Berechnung der statistischen Standardabweichung (σ; gr.: kl. Sigma). Als Urmaterial dienen ihr üblicherweise Zeitreihen von erfolgten Investitionsrenditen im untersuchten Markt.

Wofür und ob die B-S-Gleichung verwendet wird, ist unerheblich. Der damit ermittelte Optionswert mag der Preisfindung dienen ("Option Pricing"), für den Bilanzansatz oder als Vergleich zu den Marktpreisen: Liegt der Fair Value über dem Marktpreis, könnte das als Kauf-Signal dienen usw. Bei Emissionen kommen noch ein Emissionszuschlag und Tx-Kosten hinzu. Der Kurs sackt dann auch gern nach Emissionen erst einmal ab.

Wenn ich mit B&S - egal warum - einen heutigen Fair Value für den Zeitpunkt t berechnen möchte, muß mich die Volatilität interessieren, die der Basiswert für die Option über die (Rest-)Laufzeit von heute bis zur Ausübung, von t bis t+n, entwickeln würde, weil die Formel mit diesem Faktor rechnet (egal, ob es ökonomisch begründbar ist.) Dieser Wert ist (leider) noch nicht bekannt.

Deswegen kümmert sich eine ganze Prognose-Industrie darum, plausible Schätzwerte zu bestimmen. Das können die implizite Volatilität, die historisch=empirische sein oder die mit den verschiedensten GARCH-Ansätzen bestimmten Prediktoren sein. GARCH-Werte sind auch historisch begründet, indem sie unverarbeteitete Restinformations aus Vergangenheitsnotierungen herauszulesen vorgeben.

zu: Man hat nur die empirische Volatilität von t-n bis t (oder von t-n-1 bis t-1, aber wollen wir nicht pedantisch werden). --- Im Nachhinein kann ich auch V(t bis t+n) messen. Prognosen kann man nur verifizieren, wenn der Prognose-Zeitpunkt erreicht ist. Eine gewisse Sicherheit kann man aber daraus schöpfen, dass Prognose-Gurus, -formeln oder -ansätze in der Vergangenheit - ex post - richtig lagen. Statistisch gibt es verschiedene Ansätze die Prognosequalität zu bestimmen: Punktgenauigkeit, Vertrauensbereiche ua. Die Idee der Autokorrelation legt nahe, die Korrelation zwischen Prognose- und Ist-Verlauf mit der lag correlation zu messen. Folgt man dieser Überlegung, kann für 2007 bis 1010 ytd festgestellt werden, dass der Vdax wie andere publizierte Index-Volatiltäten dem tatsächlichen, im Nachhinein ermittelten, Verlauf um 47 Tage nachhinkt. Das sieht man doch auch.

Dich stört die Aussage, dass der Vdax in meiner Betrachtung dem noch nicht bekannten etwa nachhinken würde, was noch gar nicht bekannt ist. Das stimmt so nicht. Der aktuelle Vdax korreliert am besten (r=0,92) mit der Standardabweichtung über die letzen 47 Tage - genaugenommen mit der historischen Volatilität, die dann ja bekannt ist. Warum? Weil die Ananlysten der Terminmärkte vor allem den historischen Werten Glauben zu schenken scheinen. Der Vdax "as is" also ohne Verschieben korreliert nur mit r=0,54. Das ist "schwache" Korrelation, zu wenig als "Prediktor".

Wäre die Volatilität konstant, würde sie mit allen, auch mit den künftigen Abschnitten hoch korrelieren. Volatilität historischer Börsendaten ist jedoch selbst sehr volatil. Und doch es es laut IAS 39 AG 82 (f) - EU-gesetzlich - zulässig, sowohl die historische als auch die implizite Volatilität in das Bewertungsmodell einzusetzte. Das halte ich für falsch und schreibe dagegen an. Herzlich -- nordgerd 20:13, 14. Nov. 2010 (CET)

Noch zu: Das der Optionsmarkt nicht einfach mit dem BS-Annahmen preist, sieht man auch an etwas Anderem: Täte er das, gäbe es für die implizite Vola weder eine Laufzeitstruktur noch einen Skew (Abhängigkeit von der Moneyness). Da es aber beides gibt … Selbst wenn Marktteilnehmer sich auf die hist. Vola abstützen, werden sie über die Laufzeit variieren: Etwa bei exzessiber Vola auf mean reversion gehen. Die Schiefe ergibt sich aus der B-S-Formel. Die unterstellte Wahrscheinlichkeitsverteilung hängt von der Optionsbasis resp. der moneyness ab. (Siehe [Implizite Volatilität]). Herzlich -- nordgerd 17:07, 17. Nov. 2010 (CET)

- Ob ich das Kind empirische oder historische Volatilität nenne, bleibt sich mE gleich, ist dasselbe. Ich sage hier lieber empirische, weil die emp./hist. Vol. sich ja auch auf einen Zeitraum in der Zukunft beziehen kann (deren Zahlenwert ich dann logischerweise noch nicht kenne), da klingt „historisch“ etwas merkwürdig.

- „Der aktuelle Vdax korreliert am besten (r=0,92) mit der Standardabweichung über die letzen 47 Tage“ – nicht korrekt. Das r=0,92 ist die Korrelation zwischen zwei Zeitreihen, und eine ist die Zeitreihe der Standardabweichung über ein rollierendes 63-Tage-Fenster. Hast Du selbst geschrieben (und ich habe es auch so nachgerechnet). Also nicht 47, sondern 63 Tage. Und auch nicht die letzten 63 Tage.

- „Etwa bei exzessiber Vola auf mean reversion gehen.“ Sage ich doch. In den BS-Annahmen gibt es keine Mean Reversion. Wenn die Marktteilnehemr diese einpreisen, finden die Vereinfachungen des BS-Modells am Markt offensichtlich Berücksichtigung.

- Die Schiefe ergibt sich aus der B-S-Formel.“ Nö. Wie kommst Du denn darauf? Wenn man von einer Volatilität beim Pricen ausginge, müsste die Inversion der BS-Scholes-Formel auch immer diese eine impl. Vol. liefern. Die Wahrscheinlichkeitsverteilung der Returns des Basiswertes hängt auch nicht vom Strike (falls Du das mit Optionsbasis meinst) ab. Ein Erklärungsansatz für den Skew ist übrigens die Annahme eienr stochastichen Vol.

- Was IAS betrifft: Die Angaben in IAS 39 AG 82 f sind recht allgemein. Auf der Basis kann man kaum etwas kritisieren.

- Und was wichtig für die WP hier ist: Persönliche Überzeugungen sind nicht von Belang, und die WP ist nicht dafür da, gegen etwas anzuschreiben. Etablierte Kritik kannst Du hier entsprechend belegt in den Artikeln aufführen. Eigene Meinungen und Schlüsse nicht. -- Marinebanker 14:29, 21. Nov. 2010 (CET)

Weitere Nachrechnungen

Die 63 Tage haben nichts mit den 47 zu tun! 1. 63 Börsentage sind die übliche Meßstrecke für empirische Volatilität und entsprechen bei 252: Börsentagen jährlich einem Vierteljahr. Die Tagesvolatilität wird dann mit:

V ex post = Standard. Abweichung = WURZEL(254)*STABWN[Rendite(t) bis (t+n)]

Diese Volatilität wird mit den Notierungen des VDAX über diesen Zeitraum t bis t+n verglichen und werden mit der verschieblichen Korrelation (lag correlation) Korrelationskoeffizienten ermittelt. [1]. 2. Die Verschiebung n wird von 0 bis 100 Tage variiert:

Hypothese H0: VDAX (t+n) = (Prediktor für:) Vexpost (t) mit n = 0, 10, 20, ... 100

a= Verschiebung in Börsentagen, b=erreichter Korrelationskoeffiziernt

a= 0 ... 10 ... 20 ... 39 ... 43 ... 46 47 48 ... 50 ... 55 ... 60 ... 80 ... 100

b= 0,54 .. 0,67 .. 0,76 .. 0,906 .. 0,917 0,9191 0,9193 0,91 .. 0,917 .. 0,902 .. 0,86 0,68 .. 0,5

Die Korrelation erreicht also r>0,9, wenn der VDAX um 39 bis 55 Börsentage verschoben wird, und einem Maximalwert von r=0,9193 nach 47 Tagen. Man kann auch sagen: VDAX bildet den Verlauf der ex post gemessene Volatilität am Besten 47 Tage nach seiner Notierung ab. 3. Verschiebliche Korrelation tritt bei Wachstumsprozessen und dann mit der Zeit als Variable auf: Reifungsprozesse, chemische Prozesse u. a. Beim VDAX kann als Grund möglich sein, daß die für eine anstehende Laufzeit ja erstmal zu den Ananlysten durchsickern" muss. Falls sie sich an der historischen Volatilität ausrichten, wäre es relativ klar. Das ist aber Hypothese und müße durch Umfragen untersucht werden. Ergebnis jedoch bleibt, daß der VDAX kein guter Prediktor für den Istverlauf ist. Änderungen werden zu spät reflektiert. Das läßt offen, daß er in der gegenwärtigen Notierung für Evaluierungen wichtig ist. 4. Der VDAXnew wird anders bestimmt. Es bleibt noch zu untersuchen, wieweit dadurch eine höher Prognosequalität erreicht wird. Es ist spontan nur zu erkennen, daß die VDAXnew-Notierungen im Schnitt 1 bis 2 Prozent über dem VDAX liegen.

- ↑ Fahrmeir, L. et al., 2001, Statistik, 3. Aufl., S. 69

Grüße vom 1. Schnee

-- nordgerd 09:37, 24. Nov. 2010 (CET)

Nachdruecklicher Hinweis

Bezuegliche dieser Aenderung: [[6]]

Dieser Edit ist in jeder Hinsicht unbrauchbar: Falsche Sprache, zusammenhangslos, persoenliche Wertung ("leider"), Einfuegung einer "Signatur". Es ist nicht das erste Mal, dass Du in dieser Art editierst. Bitte lass solche Beitraege. Wenn Du Deine Einfuegung mit dem Text in beliebigen Artikeln vergleichst, solltest Du sofoert erkennen, dass es so nicht geht.

Viele Gruesse -- Marinebanker 23:05, 3. Sep. 2010 (CEST)

- Ich muss leider so deutlich werden: Bitte unterlasse es, Deine "Signatur" ("--nordgerd" o. ae.) in Artikeltexte zu schreiben. Sonst werde ich auf WP:VM Deine Sperrung beantragen. Es geht nicht an, dass Du unsinnigen Text in die Artikeltexte schreibst, und von guten Absichten kann ich spaetestens ab diesem zweiten Hinweis nicht mehr ausgehen. Viele Gruesse -- Marinebanker 00:45, 5. Sep. 2010 (CEST)

Nachdrueckliche Antwort

Von guten Absichten solltest Du weiter ausgehen. Ich habe das woanders schon geantwortet. Ich dachte, mann solle im Text signieren. Und dass der Text eine Vorprüfung durchläuft. Warum wird es dann nicht auf die Diskussion beschränkt?

Wem "gehört" ein Artikel wie BSM? Jetzt mischt da ein FerdiBf mit, ein Mathematiker, aber ich traue mich nicht mehr, die falschen Annahmen (die Renditen sind Normal unterstellt, die underlyings sind Lognormal - fordern es auch Black&Scholes!). Es müßte doch jew. ein Aficionado die Steuerung eines Beitrags übernehmen. zu Die Rendite des zugrundeliegenden Wertes, d. h. die relativen Veränderungen dessen Kurses, ist eine lognormalverteilte Zufallsgröße. Das bedeutet insbesondere, dass die Volatilität der Renditen konstant ist. Beide Sätze sind falsch.

zu Trotz der berechtigten Kritikpunkte ist die Black-Scholes-Formel aus der Finanzwelt nicht mehr wegzudenken: Ich räume ein, das leider war keck. Aber der Tenor des Satzes sollte eigentlich nur positiv verwendet werden. Etwa: moderne Hygiene ist aus Krankenhäusern nicht mehr wegzudenken. Die BSF halte ich für den Kapitalismus für einen Irrweg. Manchmal denke ich, BSM liegt auf der gleichen Linie wie Intelligent Design. Dieser Glaube an die Normal-verteilung. Dabei könnten wir auf Gauß stolz sein. Aber er hat das ursprünglich als Fehlerkurve gemeint!

(Ein bißchen Luther steckt in mir: Hier stehe ich und kann nicht anders. Ist WP die Gegen-Reformation?)

Dass die HSH Nordbank und Sparkassen noch die B-S-Formel verwenden, obwohl es nach den B-S-Annahmen nicht zulässig ist, kann ich laut Geschäftsberichten belegen. Die Deutsche Bank verwendet "advanced", abgeleitete Modelle - vermutlich mit Mean Reversion. Die sind aber Geschäftsgeheimnis, entziehen sich der akademischden Diskussion.

Laut EU Bilanz RiLi IAS 39 / AG82 können nur anerkannte Modelle verwendet werden. Wer erkennt die eigentlich an???

Erstmal (sagt man in Flensburg) und Herzlich

--nordgerd 22:31, 5. Sep. 2010 (CEST)

- Freut mich, dass das mit der Signatur geklaert ist. Ja, die Artikel laufen durch eine Sichtung, die ist aber nicht dafuer da, solche Dinge zu entfernen (vgl. Wikipedia:Gesichtete Versionen). Wer die Aenderung gemacht hat erkannt man aus der Versionsgeschichte.

- Signiert wird auf Diskussionseiten. Dabei ist es ueblich, den Signaturknopf zu verwenden, der automatisch einen Link auf die Benutzerseite erzeugt. Es ware schoen, wenn Du das auch so machtest.

- Artikel gehoeren niemanden. Meist ist es so, dass bestimmte Leute auf bestimmte Artikel staerker gucken, aber das Prinzip von WP ist, dass erst mal jeder editieren darf. Den Fehler bzgl. der Verteilungen, den ich versehentlich reingebaut habe, habe ich auf Deinen Hinweis hin korrigiert.

- Es macht die Sache einfacher, Diskussionen auf der urspruenglichen Seite unter der urspruenglichen Unterschrift zu fuehren. Deshalb hatte ich Dir auch urspruenglich unter 2 Ueberschriften (Benutzer Diskussion:Gaschroeder#Meine Revertierungen Deiner Bearbeitungen, Benutzer Diskussion:Gaschroeder#Dein Paper) etwas auf die Diskussion geschrieben. Ganz unguenstig ist es, eine Antwort unter eine neue Unterschift zu setzen (Benutzer Diskussion:Gaschroeder#Nachdrueckliche Antwort).

- Niemand, der BS ernsthaft verwendet, glaubt an die Normalverteilung. Das glaubst Du nur, dass jemand daran glaubt. ;-) WP ist weder die Reformation noch die Gegenreformationen, sondern stellt akzeptiertes, rezipiertes Wissen dar. Welche Meinung Du oder ich zu Sachfragen haben interessiert nicht die Bohne.

- Dazu: [Aus einer ][http://www.bundesbank.de/download/presse/reden/2004/20041201weber.php Rede]] von BuBa-Präs. Axel Weber:Der wichtige Beitrag der Finanzmathematik wurde in Form eines Wirtschaftsnobelpreises für Myron S. Scholes und Robert Cox Merton für „ihre Ausarbeitung einer mathematischen Formel zur Bestimmung von Optionswerten an der Börse“ im Jahre 1997 gewürdigt. Meine Antwort (Weber hat sich dafür bedanken lassen): Deren Ruf war aber schon 1998 mit dem LTCM-Desaster ruiniert. Die Anwendung der Formel von Black und Scholes ist bei allen bekannten Aktien, Devisen und Indizes mathematisch unzulässig, weil sie konstante Volatilität (Homoskedatizität) voraussetzt, die dort jedoch nicht gegeben ist! Nach Einstein und Popper reicht ein negativer Fall, um eine These zu Fall zu bringen.

--nordgerd 12:44, 7. Sep. 2010 (CEST)

- Aus genannten Gruenden (siehe Nr. 4) finde ich meinen Kommentar zu HSH und Deuba nicht mehr. Ich bezweifle nicht, dass die HSH BS verwendet, wenn die das in Ihrem Geschaeftsbericht schreiben. Um das zu beurteilen, muss man wissen, wie, fuer welche Produkte und was sie noch verwenden. Fuer Plain-Vanilla-Optionen ist BS nichts anderes als eine Konvention, Preise anzugeben.

- Keine Ahnung, wer die Modelle anerkennt. Bin kein IAS-Experte. Aber: Wer hat denn die GOB festgelegt? Die haben sich auch durch die Praxis herausgebildet.

- Veile Gruesse -- Marinebanker 23:19, 6. Sep. 2010 (CEST)

- Technisch: Es ist nicht so günstig, einen Diskussionsbeitrag in einen bereits bestehenden hineinzuscheiben ([[7]]), das dient weder der Übersichtlichkeit noch der Nachvollziehbarkeit. Du genießt natürlich auf Deiner Benutzerdiskussion per Gewohnheit weitgehende "Hausrechte".

- Inhaltlich: Ich denke, wir drehen uns im Kreis. Du hast die Grundlage Deiner Kritik an BS dargelegt, und ich habe das aus meiner Sicht kommentiert. Abgesehen davon, dass diese Kritikpunkte Fachleuten und Praktikern altbekannt sind, greift Deine Kritik meines Erachtens zu kurz und geht von einem zu simplizistischen Verständnis von wissenschaftlichen Modellen aus. Es ist aber auch gar nicht notwendig, dass wir uns einig werden. Wichtig ist: Was Du in der Wikipedia einfügst, muss (a) belegbares, rezipiertes Wissen sein und (b) zum Gesamtkontext des Artikels und zur Gewichtung der Themen passen. In den Links in der Begrüßung ganz oben auf Deiner Seite findest Du dazu wie zu den Formalia die entsprechenden Hinweise. Wenn Dein Ziel ist, in der WP Deine Kritik an BS unterzubringen, wirst Du vermutlich nicht glücklich. Aber Du hast natürlich jedes Recht, es auszuprobieren. Viele Grüße -- Marinebanker 16:47, 19. Sep. 2010 (CEST)

Austragung aus dem Mentorenprogramm

Hallo Gaschroeder!

Da du momentan keine Aktivität mehr aufweist und dich seit über einem Monat nicht mehr gemeldet hast, habe ich dich aus dem Mentorenprogramm entlassen und meine Mentorenvorlage von deiner Benutzerseite entfernt. Falls du die Wiederaufnahme deiner Betreuung wünschst, so sprich mich bitte auf meiner Diskussionsseite darauf an. Liebe Grüße, dein Mentor Tilla 2501 18:13, 31. Dez. 2010 (CET)

Baustelle im BNR

Hallo Gaschroeder, dein Entwurf ist jetzt unter Benutzer:Gaschroeder/Zufallsamerikaner zu finden, dort kannst du ihn in Ruhe ausarbeiten. Gruß --Xocolatl (Diskussion) 11:28, 12. Apr. 2020 (CEST)

Hinweis auf Selbstreferenzierungen

Gudn Tach!

Wenn ich richtig gesehen habe, hast du im Artikel Zufallsamerikaner im Rahmen deiner Ergänzungen eine Selbstreferenz benutzt. Es gibt abhängig davon, was dein Ziel ist, zwei Möglichkeiten, das zu verbessern:

- Falls du etwas belegen möchtest, beachte bitte, dass wir in der Wikipedia keine Artikel aus der Wikipedia (auch nicht aus anderen Sprachversionen) als Basis für gesichertes Wissen nutzen können, sondern nur solche, die unsere Richtlinie Wikipedia:Belege erfüllen. Könntest du deswegen bitte die Selbstreferenz im Artikel Zufallsamerikaner wieder entfernen – oder noch besser: durch eine bessere Alternative ersetzen? Das würde mich freuen.

- Falls du etwas erklären möchtest, nutze bitte statt Fußnoten einfach interne Links, wie sie in Hilfe:Links beschrieben werden.

Ich bin übrigens nur ein Bot. Falls ich nicht richtig funktioniere, sag bitte seth Bescheid.

Frohes Schaffen und freundliche Grüße! :-) -- CamelBot (Diskussion) 11:50, 29. Mai 2020 (CEST)

Zufallsamerikaner

Hallo Gaschroeder!

Die von dir angelegte Seite Zufallsamerikaner wurde zum Löschen vorgeschlagen. Gemäß den Löschregeln wird über die Löschung mindestens sieben Tage diskutiert und danach entschieden.

Du bist herzlich eingeladen, dich an der Löschdiskussion zu beteiligen. Wenn du möchtest, dass der Artikel behalten wird, kannst du dort die Argumente, die für eine Löschung sprechen, entkräften, indem du dich beispielsweise zur enzyklopädischen Relevanz des Artikels äußerst. Du kannst auch während der Löschdiskussion Artikelverbesserungen vornehmen, die die Relevanz besser erkennen lassen und die Mindestqualität sichern.

Da bei Wikipedia jeder Löschanträge stellen darf, sind manche Löschanträge auch offensichtlich unbegründet; solche Anträge kannst du ignorieren.

Vielleicht fühlst du dich durch den Löschantrag vor den Kopf gestoßen, weil durch den Antrag die Arbeit, die du in den Artikel gesteckt hast, nicht gewürdigt wird. Sei tapfer und bleibe dennoch freundlich. Der andere meint es vermutlich auch gut.

Grüße, Xqbot (Diskussion) 17:19, 31. Mai 2020 (CEST) (Diese Nachricht wurde automatisch durch einen Bot erstellt. Wenn du zukünftig von diesem Bot nicht mehr über Löschanträge informiert werden möchtest, trag dich hier ein.)

- Bitte beachte was ich auf der Diskussionseite zu deinem Beitrag über Zufallsamerikaner geschrieben habe. Deine Einleitung zum Thema wurde in der Löschdiskussion kritisiert. Ich habe eine Ersatzformulierung vorgeschlagen. Wenn du auf deiner Formulierung beharrst, riskierst du Löschung. Das wäre schade.--BBCLCD (Diskussion) 08:00, 5. Jun. 2020 (CEST)

Du wurdest auf der Seite Vandalismusmeldung gemeldet (2020-06-10T13:11:43+00:00)

Hallo Gaschroeder, Du wurdest auf der o. g. Seite gemeldet. Weitere Details kannst du dem dortigen Abschnitt entnehmen. Wenn die Meldung erledigt ist, wird sie voraussichtlich hier archiviert werden.

Wenn du zukünftig nicht mehr von diesem Bot informiert werden möchtest, trage dich hier ein. – Xqbot (Diskussion) 15:11, 10. Jun. 2020 (CEST)

Schon mal vormerken: Vom 24.1. bis zum 6.2. findet die Umfrage Technische Wünsche statt

Frohes neues Jahr! Es gibt vieles, was man sich für 2022 wünschen kann: viele erfolgreiche Bearbeitungen, interessante Artikel, Gesundheit … und Verbesserungen an der Nutzbarkeit der Wikipedia und ihrer Schwesterprojekte!

In Kürze ist es nämlich wieder so weit: Vom 24. Januar bis zum 6. Februar findet die Umfrage Technische Wünsche statt. Es wird wieder darüber abgestimmt, in welchem Bereich das Team Technische Wünsche (WMDE) zwei Jahre lang, in engem Austausch mit den deutschsprachigen Communitys, für Verbesserungen sorgen wird.

Du bist wieder herzlich eingeladen, mitzumachen! Es stehen 16 Themenschwerpunkte zur Wahl. Neu ist in diesem Jahr, dass du angibst, welche fünf davon dir am wichtigsten sind. Das Konzept ist auf der Umfrageseite genauer beschrieben. Dort finden sich auch Antworten auf häufig gestellte Fragen und einiges mehr. Auf der Diskussionsseite sind außerdem Fragen und Anregungen sehr willkommen.

Wir würden uns freuen, wenn du ab dem 24. Januar wieder dabei bist und auch anderen davon erzählst. Technikkenntnisse oder viele Bearbeitungen sind ausdrücklich nicht nötig, um teilzunehmen. -- Für das Team Technische Wünsche, Johanna Strodt (WMDE) 15:07, 6. Jan. 2022 (CET)

PS: Wenn du zu Beginn der Umfrage nochmal erinnert werden möchtest, kannst du mit dem folgenden Textschnipsel auf diese Nachricht antworten, und bekommst dann am 24. Januar eine Nachricht über das System:

{{ErinnerMich|24.1.2022}} Jetzt abstimmen in der Umfrage Technische Wünsche -- ~~~~