Kassensicherungsverordnung

| Basisdaten | |

|---|---|

| Titel: | Verordnung zur Bestimmung der technischen Anforderungen an elektronische Aufzeichnungs- und Sicherungssysteme im Geschäftsverkehr |

| Kurztitel: | Kassensicherungsverordnung |

| Abkürzung: | KassenSichV |

| Art: | Bundesrechtsverordnung |

| Geltungsbereich: | Bundesrepublik Deutschland |

| Erlassen aufgrund von: | § 146a Abs. 3 AO |

| Rechtsmaterie: | Steuerrecht |

| Erlassen am: | 26. September 2017 (BGBl. I S. 3515) |

| Inkrafttreten am: | 7. Oktober 2017 |

| Weblink: | Text der Verordnung |

| Bitte den Hinweis zur geltenden Gesetzesfassung beachten. | |

Die Verordnung zur Bestimmung der technischen Anforderungen an elektronische Aufzeichnungs- und Sicherungssysteme im Geschäftsverkehr, abgekürzt KassenSichV, ist in Deutschland eine Rechtsverordnung des Bundesfinanzministeriums zur Präzisierung der steuerrechtlichen Mitwirkungspflichten bei aufzeichnungspflichtigen Geschäftsvorfällen.[1] Sie erweitert die Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD).

Seit dem 1. Januar 2018 unterliegen die elektronischen oder computergestützten Kassensysteme und Registrierkassen im Sinne der KassenSichV der Kassennachschau (§ 146b Abs. 1 Satz 2 AO).

Bedeutung

Die KassenSichV legt fest:

- welche Kassenarten von der Regelung des § 146a AO betroffen sind (offene Ladenkasse nicht),

- wann und in welcher Form eine Protokollierung der digitalen Grundaufzeichnung im Sinne des § 146a AO zu erfolgen hat,

- die Anforderungen an die Speicherung dieser digitalen Grundaufzeichnungen,

- die Anforderungen an eine einheitliche digitale Schnittstelle zur Übertragung,

- die Anforderungen an die technische Sicherheitseinrichtung,

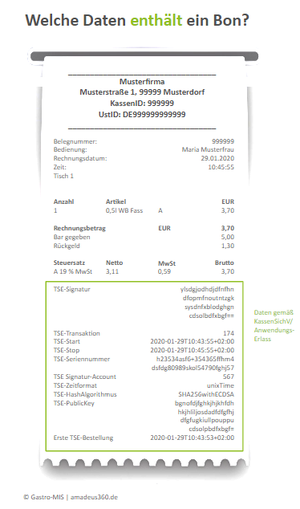

- die Anforderungen an den auszustellenden Beleg,

- die Kosten der Zertifizierung einer technischen Sicherheitseinrichtung.

Eine Zertifizierung der Registrierkasse (elektronisches Aufzeichnungssystem im Sinne der Abgabenordnung) und ihrer Software ist nicht vorgeschrieben.

Betroffene Kassensysteme

Die KassenSichV gilt für elektronische oder computergestützte Kassensysteme sowie Registrierkassen.

Pflicht zur Verwendung einer technischen Sicherheitseinrichtung

Ein Bestandteil der KassenSichV ist die Verpflichtung zum Einbau einer zertifizierten technischen Sicherheitseinrichtung (TSE). Von der TSE erfasst werden insbesondere die Start- und Endzeitpunkte der Bestellung und die fortlaufenden Nummern der Bestellungen. Außerdem fügt die technische Sicherheitseinrichtung das Datum, ihre Signatur und einen Public Key auf dem Kassenbon ein. Wird die Nummernkette der Identifikationsnummern unterbrochen oder bei verdeckten Testkäufen kein Bon ausgegeben, kann vom Finanzamt eine ausführliche Betriebsprüfung mit Betriebsunterbrechung durchgeführt werden.

Belegausgabepflicht

Unterstützt wird diese Maßnahme durch die am 1. Januar 2020 in Kraft getretene Belegausgabepflicht (auch Kassenbon-Pflicht oder einfach Bonpflicht genannt), die sich aus § 146a Abs. 2 AO ergibt. Kassenbetreiber haben somit die Pflicht, für jeden nach Nr. 1.8 und 1.9 des AEAO zu § 146a erfassungspflichtigen Geschäftsvorfall den Beteiligten unmittelbar danach Belege auszuhändigen. Somit soll der Druck erhöht werden, insbesondere jeden einzelnen Verkauf in die Kasse einzugeben. Prinzipiell besteht die Möglichkeit, sich von der Bonpflicht befreien zu lassen. Das Bundesfinanzministerium sagt dazu: „Aufgrund der gesetzlichen Regelung müssen als Voraussetzung für die Befreiung von der Belegausgabe sachliche Härten vorliegen, die durch die Einhaltung der durch die Steuergesetze begründeten Buchführungs-, Aufzeichnungs- und Aufbewahrungspflichten entstehen. Die Verwaltung, hier die Finanzverwaltung, kann aufgrund von reinen Verwaltungsanweisungen nicht von dieser gesetzlichen Vorgabe abweichen, da sie an Recht und Gesetz gebunden ist.“ Einige Fachverbände wie die Bäckerinnung haben versucht vom Befreiungsantrag Gebrauch zu machen und die ganze Branche zu befreien. Keiner dieser Sammelanträge wurde genehmigt, jedoch wurden einzelne Anträge genehmigt. Entgegen der von den ersten Medienberichten verbreiteten Meinung, müssen Belege nicht in Papierform, sondern können auch in digitaler Form erteilt werden. Da lediglich eine Belegausgabe- und keine Belegmitnahme-Pflicht besteht, müssen die Käufer den Beleg, anders als z. B. in Italien, nicht mitnehmen.

Pflicht zur Datenüberlassung

Zur KassenSichV gehört die Pflicht zur Überlassung der Daten für Außenprüfung oder Kassen-Nachschau über eine einheitliche Einbindungs- und Export-Schnittstelle und die DSFinV-K.[2] Insbesondere die Ausgestaltung der DSFinV-K ist im Downloadbereich des Bundeszentralamts für Steuern exakt vorgeschrieben.

Kassenmeldepflicht

Ebenfalls Bestandteil der KassenSichV ist die Meldepflicht der Kassen beim zuständigen Finanzamt. Die Meldung hat innerhalb eines Monats nach Anschaffung oder Außerbetriebnahme der Kasse nach amtlich vorgeschriebenen Vordruck zu erfolgen und umfasst folgende Daten:[3]

- Name des Steuerpflichtigen,

- Steuernummer des Steuerpflichtigen,

- Art der zertifizierten technischen Sicherheitseinrichtung nach § 146a Abs. 4 Satz 1 Nr. 3 AO (Zertifizierungs-ID (zum Beispiel: BSI-K-TR-nnnn-yyyy; nnnn bedeutet eine vierstellige Nummerierung, yyyy eine vierstellige Jahreszahl) und Seriennummer der TSE),

- Art des verwendeten elektronischen Aufzeichnungssystems,

- Anzahl der verwendeten elektronischen Aufzeichnungssysteme (je Betriebsstätte / Einsatzort),

- Seriennummer des verwendeten elektronischen Aufzeichnungssystems (herstellerabhängig),

- Datum der Anschaffung des verwendeten elektronischen Aufzeichnungssystems,

- Datum der Außerbetriebnahme des verwendeten elektronischen Aufzeichnungssystems.

Der zur Anmeldung benötigte Vordruck ist allerdings noch nicht veröffentlicht worden (Stand: Dezember 2020). Zudem ist die Meldepflicht solange ausgesetzt, bis eine digitale Übermittlungsmöglichkeit besteht.[4]

Hintergrund

Der jährliche Schaden in Deutschland durch fehlende Buchungen, manipulierte Kassen und inkorrekt abrechnende Software wird von den Finanzämtern einiger Länder und der Deutschen Steuer-Gewerkschaft auf bis zu 10 Mrd. Euro geschätzt.[5][6] Brancheninsider sprechen von zahlreichen Betrugsvarianten, die von der Verwendung einer Zweitkasse über die Anmeldung mit Trainingsprofilen bis hin zu sogenannten Zappern reichen, welche auf Knopfdruck den Betrag x sowohl beim Verkauf als auch beim Einkauf löschen.[7]

Weblinks

- Bundesamt für Sicherheit in der Informationstechnik (BSI): Häufig gestellte Fragen und Antworten (FAQ) zur KassenSichV

- Bayerisches Landesamt für Steuern: Nichtbeanstandungsregelung bei Verwendung elektronischer Aufzeichnungssysteme im Sinne des § 146a AO ohne zertifizierte technische Sicherheitseinrichtung nach dem 31. Dezember 2019 zur KassenSichV

- Technische Richtlinie BSI TR-03153 Technische Sicherheitseinrichtung für elektronische Aufzeichnungssysteme BSI Version 1.0.1, 20. Dezember 2018

- Merkblatt zur Belegerteilungspflicht des Landesamts für Steuern Niedersachsen

Einzelnachweise

- ↑ Bundesfinanzministerium: Verordnung zur Bestimmung der technischen Anforderungen an elektronische Aufzeichnungs- und Sicherungssysteme im Geschäftsverkehr (Kassensicherungsverordnung – KassenSichV)

- ↑ Bundeszentralamt für Steuern: Digitale Schnittstelle der Finanzverwaltung für Kassensysteme (DSFinV-K 2.0). Abgerufen am 21. Februar 2020 (deutsch).

- ↑ Bayerisches Landesamt für Steuern: Nichtbeanstandungsregelung bei Verwendung elektronischer Aufzeichnungssysteme... Abgerufen am 12. Februar 2020 (deutsch).

- ↑ Bayerisches Landesamt für Steuern: Elektronische Kassensysteme. Abgerufen am 21. Oktober 2020.

- ↑ „Es gibt noch keine Kasse, wir haben lediglich Feldtests“. In: WirtschaftsWoche. 10. Dezember 2019, abgerufen am 26. Januar 2020.

- ↑ Margarete van Ackeren: Es geht nicht nur ums Klima: Mehr Kontrolle durch Bonpflicht ist gerecht. In: Focus Online. 20. Dezember 2019, abgerufen am 26. Januar 2020.

- ↑ „Zu Gast bei Betrügern“. In: Zeit online. 20. Februar 2014, abgerufen am 2. Februar 2020.