Kelly-Formel

Die Kelly-Formel, auch Kelly-Kriterium genannt, dient der Gewinnmaximierung von Wetten mit positiver Gewinnerwartung. Sie geht auf den Wissenschaftler John Larry Kelly jr. zurück, der sie 1956 veröffentlichte.[1]

Mit einer Wette ist in diesem Zusammenhang das Riskieren eines Geldbetrages (Einsatz) gemeint, der im Gewinnfall mit einem festgelegten Vielfachen des Einsatzes (feste Quote) belohnt wird. Im Verlustfall wird der Einsatz abgegeben.

Die Formel

Die Kelly-Formel ist die Berechnungsvorschrift des Kellyanteils , dem Anteil des Spielkapitals, der in der Wette eingesetzt wird, um den Gewinn unter Berücksichtigung der Rückzahlungsquote und der Gewinnwahrscheinlichkeit zu maximieren. Die Berechnungsvorschrift lautet

- .

Dabei sind

- die Rückzahlungsquote, d. h. im Gewinnfall erhält man das -fache des Einsatzes zurück () und

- die Wahrscheinlichkeit des Gewinnfalls ().

Der Zähler lässt sich als die Chance interpretieren, genauer als der Erwartungswert der Rendite bei einem Einsatz von 1.

Der Nenner ist die Gewinnquote, also die Rückzahlungsquote abzüglich des Einsatzes.

Somit lautet eine einprägsame Variante der Kelly-Formel:[2]

- .

Wetten mit positiver Gewinnerwartung sind Wetten mit Vorteil (Wert) für den Spieler, sogenannte „Value-Bets“ (value = Wert). Eine Wette mit einer Gewinnwahrscheinlichkeit und einer Rückzahlungsquote ist eine Value-Bet bzw. hat eine positive Gewinnerwartung, wenn

gilt. In diesem Fall ist stets positiv.

Ein idealisiertes Beispiel

Wenn wir viele gleichartige Wetten hintereinander jeweils mit dem gleichen Betrag als Einsatz spielen, gewinnen wir etwa das -fache des gesamten eingesetzten Geldes dazu.

Nehmen wir an, wir spielen 1000 gleichartige Wetten mit einer Gewinnwahrscheinlichkeit von 40 %, also und einer Quote von , d. h. der Einsatz wird im Gewinnfall verdreifacht (der Reingewinn ist das Zweifache des Einsatzes). Wenn wir nun in allen 1000 Wetten jeweils den gleichen Betrag setzen, sagen wir 1 €, werden wir etwa 400 dieser Wetten gewinnen und 600 verlieren.

Wir bekommen also

zurück und haben dafür

aufgewendet. Wir haben insgesamt 200€ gewonnen, also das 0,2-fache unseres gesamten Einsatzes:

- .

Es handelt sich hierbei um den Erwartungswert. In der Realität kann etwas mehr oder etwas weniger als das 0,2-Fache des Einsatzes herauskommen.

Bei Anwendung der Kelly-Formel hätten wir jeweils das -fache des vorhandenen Spielkapitals riskiert. Also jeweils

also ein Zehntel des jeweils vorhandenen Spielkapitals.

Bei einem Startkapital von 1000 € wären das für die erste Wette 100 €. Würden wir die erste Wette gewinnen, hätten wir danach insgesamt 1200 €, würden also bei der zweiten Wette 120 € riskieren. Würden wir jedoch die erste Wette verlieren, hätten wir nur noch 900 €, würden also in der zweiten Wette nur 90 € riskieren usw.

Wir werden von 1000 Wetten wieder etwa 400 gewinnen und 600 verlieren. Im Gewinnfall wird aus einem Guthaben nach dem Einsatz von ein Guthaben von

- .

Im Verlustfall wird aus einem Guthaben ein Guthaben von

- .

Bei einem Gewinn von 400 Wetten und einem Verlust von 600 Wetten wird also unser Startkapital insgesamt 400-mal mit 1,2 und 600-mal mit 0,9 multipliziert. Das ergibt nach 1000 Wetten ein Kapital von

- .

Die Reihenfolge, in der die Gewinne bzw. Verluste auftreten, ist dabei egal.

In der Realität werden wir eine derartige Serie von Wetten allerdings kaum finden.

Größere oder kleinere Einsätze

Welche Auswirkungen hat es, wenn wir anstelle des Kelly-Anteils immer einen größeren bzw. kleineren Anteil setzen?

Bleiben wir zunächst bei unserem Beispiel. Nehmen wir an, wir setzen das Doppelte, also setzen wir statt 0,1 vom vorhandenen Guthaben 0,2. Wir würden also bei einem Startguthaben von 1000 € mit einem Einsatz von 200 beginnen usw. Bei jeder gewonnenen Wette hätten wir aus einem Guthaben ein Guthaben von

erzielt, bei jeder verlorenen Wette würde aus einem Guthaben ein Guthaben von

werden. Nach 1000 Wetten hätten wir also

- .

Obwohl wir viel mehr riskiert hätten, würde bedeutend weniger Gewinn herauskommen als beim einfachen Kelly-Einsatz. Noch deutlicher wird es beim dreifachen Kelly-Einsatz (0,3). Wir hätten nach 1000 Wetten

- .

Da man den Cent nicht teilen kann, wäre das also ein Totalverlust.

Hätten wir kleinere Einsätze verwendet, wäre immer ein Gewinn herausgekommen. Dieser wäre zwar nicht so hoch wie beim Kelly-Einsatz, dafür hätten wir aber weniger riskiert. Beispielsweise wäre das beim halben Kelly-Einsatz (0,05) nach 1000 Wetten ein Guthaben von

- .

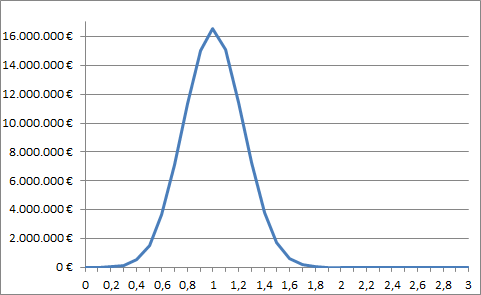

Für unser Beispiel stellt die folgende Abbildung das Endergebnis nach 1000 Wetten bei jeweils verschiedenen Vielfachen des Kelly-Einsatzes dar. Es wird dabei davon ausgegangen, dass die Anzahl der gewonnenen Wetten der Gewinnwahrscheinlichkeit entspricht.

Der maximale Gewinn wird erzielt, wenn immer genau der Kelly-Einsatz (1 auf der X-Achse) gesetzt wird. Zu kleine Einsätze bewirken zwar, dass weniger Gewinn erzielt wird, zu große Einsätze bergen jedoch das Risiko des Totalverlustes in sich. In der folgenden Abbildung sind jeweils die signifikanten Ausschnitte vergrößert dargestellt.

Auch mit anderen Werten für die Gewinnwahrscheinlichkeit und die Rückzahlungsquote als im obigen Beispiel wird die Kurve eine derartige Gestalt haben, d. h. das Maximum wird beim Kelly-Einsatz erreicht, danach fällt die Gewinnkurve relativ schnell ab. Voraussetzung dafür ist, dass gilt.

Für ein ähnliches Beispiel siehe auch [3].

Falsche Wahrscheinlichkeitsangaben

In der Realität kennt man die Wahrscheinlichkeit oftmals nicht, sondern schätzt sie nur. Im schlimmsten Fall handelt es sich nicht um eine Value-Bet, also wäre überhaupt kein Einsatz angemessen.

Bleiben wir beim zuvor betrachteten Beispiel und nehmen an, die Gewinnwahrscheinlichkeit wäre nicht 40 %, sondern nur 36 %, also . Bei einer Quote von wäre es trotzdem noch eine Wette mit positiver Gewinnerwartung, denn

- .

Der Kelly-Anteil wäre jedoch

- .

Hätten wir den zuvor mit der falschen Wahrscheinlichkeit von 0,4 ausgerechneten Kelly-Einsatz angewendet, wäre das schon mehr als das Doppelte des richtigen Kelly-Einsatzes. Bei Startkapital von 1000 € hätten wir nach 1000 Wetten ein Guthaben von

- .

Das wäre ein Verlust. Hätten wir jeweils nur den halben Kelly-Einsatz, den wir mit der etwas zu hoch eingeschätzten Wahrscheinlichkeit berechnet hatten, riskiert, wären unsere Einsätze nur etwas zu hoch gewesen. Das hätte nicht so schlimme Auswirkungen gehabt. Das Guthaben wäre in diesem Fall nach 1000 Wetten

- .

Im Vergleich dazu wäre das Ergebnis beim Verwenden des tatsächlichen Kelly-Einsatzes

- .

Wegen möglicher Fehler bei der Schätzung von Wahrscheinlichkeiten ist es ratsam, nur solche Wetten zu spielen, die auch mit einer etwas kleineren Wahrscheinlichkeit noch eine positive Gewinnerwartung hätten und dann nur einen Teil des Kelly-Einsatzes, z. B. die Hälfte einzusetzen.

Schwankungen

Selbst wenn wir die Wahrscheinlichkeit für den Gewinn einer Wette und damit den korrekten Kellyanteil sicher wissen, sind die Schwankungen des Guthabens beim Setzen der entsprechenden Wetten enorm und nehmen mit wachsendem Guthaben zu. In der folgenden Abbildung wird das veranschaulicht. Es werden die Werte aus dem idealisierten Beispiel verwendet, also eine Wahrscheinlichkeit von und eine Rückzahlungsquote von . Der Verlauf von 1000 Wetten kann wie folgt aussehen.

Die Guthabensentwicklung nur der ersten 200 Wetten aus diesem Beispiel sieht wie folgt aus:

Eine Idee zur Milderung der Schwankungen wäre es, das Guthaben auf dem Papier in mehrere virtuelle Konten aufzuteilen und mit jedem Konto gesondert zu spielen. Das lässt sich treffend mit dem Wort Diversifikation beschreiben.[4]

Literatur

- William Poundstone: Die Formel des Glücks. Wie die Mathematik über Las Vegas und die Wall Street triumphierte. Börsenmedien AG, Kulmbach 2007, ISBN 978-3-938350-20-1.

- Petra Wolff: Geld gewinnen mit Sportwetten. Eine Tennis-Value-Bet-Strategie. Books on Demand GmbH, Norderstedt 2010, ISBN 978-3-8391-6190-6.

Einzelnachweise

- ↑ J. L. Kelly, Jr.: A New Interpretation of Information Rate in Bell System Technical Journal vol. 35, Issue 4, 1956, S. 917–926

- ↑ William Poundstone: Die Formel des Glücks. 2007, S. 115ff.

- ↑ William Poundstone: Die Formel des Glücks. 2007, S. 338ff.

- ↑ William Poundstone: Die Formel des Glücks. 2007, S. 142.