Bretton-Woods-System

Als Bretton-Woods-System wird die nach dem Zweiten Weltkrieg neu geschaffene internationale Währungsordnung mit Wechselkursbandbreiten bezeichnet, die vom US-Dollar als Ankerwährung bestimmt war. Es wurde ein System angestrebt, das die Vorteile eines flexiblen Wechselkurssystems mit denen eines festen vereinte.[1] Die tatsächliche Umsetzung folgte einem Vorschlag von Harry Dexter White (1892–1948).

Benannt wurde das System nach dem Ort Bretton Woods im US-Bundesstaat New Hampshire, wo die Finanzminister und Notenbankgouverneure bzw. -präsidenten von 44 Staaten der späteren Siegermächte[2] vom 1. bis zum 22. Juli 1944 zur Konferenz von Bretton Woods zusammenkamen und zum Abschluss das Bretton-Woods-Abkommen unterzeichneten. Zur Kontrolle und Durchsetzung des Abkommens wurden in der Folge die Bretton-Woods-Organisationen bzw. -Institutionen Weltbank und Internationaler Währungsfonds (IWF) geschaffen.

Die Bundesrepublik Deutschland trat dem Bretton-Woods-System im Jahr ihrer Gründung 1949 bei und ratifizierte das Abkommen per Gesetz vom 28. Juli 1952 (gleichzeitig mit dem Abkommen über die Internationale Bank für Wiederaufbau und Entwicklung).[3] Anfang der 1970er Jahre wurde das Bretton-Woods-Abkommen aufgegeben, die Institutionen bestehen jedoch mit teils veränderten Zuständigkeiten fort.

Vorgeschichte

Bereits der Erste Weltkrieg war für die meisten europäischen Kriegsparteien extrem teuer gewesen und hatte sie wirtschaftlich geschwächt; umso mehr der Zweite Weltkrieg. Selbst das vormals reiche Großbritannien – es war im 19. Jahrhundert die führende Welthandelsnation, Seemacht und Weltmacht gewesen (siehe British Empire) – stand nach dem Zweiten Weltkrieg monatelang knapp vor der Zahlungsunfähigkeit. Die USA waren zur dominanten Weltmacht geworden, was die internationale Währungs- und Finanzpolitik beeinflusste: Waffenverkäufe und Rüstungskredite machten sie zum weltweit größten Gläubiger, während der währungspolitische Hauptkonkurrent Großbritannien zum Schuldner geworden war; 70 Prozent der Goldreserven lagerten in den USA. Noch während des Zweiten Weltkrieges arbeiteten die USA daher an einer Weltwirtschaftsordnung, die nach Kriegsende gelten sollte.

Die Planung in Kriegszeiten und ihre Folgen

In Großbritannien gab es seit 1940 Planungen für eine internationale Währungsordnung nach dem Krieg, in den Vereinigten Staaten seit 1941. Die Briten verpflichteten sich in der Atlantikcharta vom August 1941 und dem gegenseitigen Beistandsabkommen vom Februar 1942, die Konvertibilität für das Pfund in der Leistungsbilanz wiederherzustellen. Die USA gaben die Zusage, die Finanzhilfen zu günstigen Konditionen auszubauen und die Vollbeschäftigung zu respektieren. Als Gegenleistung akzeptierten die Briten den Grundsatz der Nichtdiskriminierung im Handel.

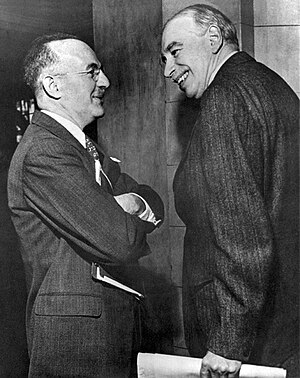

John Maynard Keynes und Harry Dexter White unternahmen den Versuch, diese Ziele in Einklang zu bringen; ihre Pläne rivalisierten aber. 1943 wurde die letzte Fassung veröffentlicht. Diese bildete die Grundlage für die gemeinsame Erklärung amerikanischer und britischer Experten und für die Artikel des Abkommens des Internationalen Währungsfonds. Die Fassungen von White und Keynes unterschieden sich in den Verpflichtungen, die sie den Gläubigern auferlegten, in der Mobilität des Kapitals sowie in der Flexibilität der Wechselkurse. White wollte eine Welt ohne Kursstützungen und Kontrollen. Keynes hingegen erlaubte den Ländern, ihren Wechselkurs zu ändern und bei Bedarf Handels- sowie Wechselkursrestriktionen anzuwenden, damit Vollbeschäftigung und Zahlungsbilanz in Einklang gebracht werden können. Die „Clearing Union“ von Keynes sah eine umfassende Zahlungsbilanzfinanzierung vor, welche strengen Einschränkungen und Strafzinsen unterlag, und maß der Flexibilität der Wechselkurse eine wichtige Rolle zu. Damit wollte er verhindern, dass eine deflatorische Politik im Ausland Länder dazu zwang, Arbeitslosigkeit zu importieren. Die Vereinigten Staaten würden, wenn sie ständig – wie in den 1930er Jahren – Zahlungsbilanzüberschüsse erwirtschafteten, die gesamten Ziehungsrechte anderer Länder finanzieren müssen. Diese beliefen sich laut Keynes auf 23 Milliarden Dollar. Da die Clearing Union unbegrenzte Verpflichtungen für Gläubiger mit sich bringen würde, waren die Amerikaner gegen den Plan von Keynes. Deshalb begrenzte der White-Plan alle Ziehungsrechte auf 5 Milliarden Dollar und die Verpflichtungen der USA auf 2 Milliarden Dollar.

Die ungleiche Verhandlungsmacht der Amerikaner und der Briten fand sich im Kompromiss der Gemeinsamen Erklärung und in den Artikeln des Abkommens wieder. Der Bedarf an flexiblen Wechselkursen ist umso größer, je knapper die Finanzierung ist. Die Briten wollten flexible Wechselkurse, die Amerikaner hingegen feste Wechselkurse. Der Kompromiss brachte „feste, flexible Wechselkurse“, also Stufenflexibilität. Die Länder mussten ihre Währung in Gold oder in Gold konvertierbarer Währung (Dollar) festlegen. Ihr Wechselkurs durfte maximal ein Prozent nach oben und ein Prozent nach unten um diesen Mittelwert herum schwanken. Das Abkommen erlaubte die Beibehaltung von Kontrollen des internationalen Kapitalverkehrs. Da die Briten weiterhin auf einer Begrenzung des Finanzierungsvolumens beharrten, wurden die Amerikaner gezwungen, auf die Forderung der Briten nach flexiblen Wechselkursen einzugehen und die Beibehaltung der Devisenbewirtschaftung hinzunehmen. Durch die Dollarknappheit wurden die bescheidenen Quoten und die Ziehungsrechte des Abkommens fast bedeutungslos. Das wurde bereits sichtbar, bevor der IWF 1947 seine Tätigkeit aufnahm.

Nach dem Krieg hatte Europa einen großen Bedarf an Investitionsgütern, Nahrungsmitteln und anderen Waren. Es hatte deshalb nur begrenzt Möglichkeiten, Güter für den Export zu produzieren. Das Handelsdefizit des Nachkriegseuropas belief sich 1947 beispielsweise auf 7,5 Milliarden Dollar. Im Rahmen des Marshallplans brachten die Vereinigten Staaten etwa 13 Milliarden Dollar an zwischenstaatlicher Hilfe für die Finanzierung der Defizite in Europa zwischen 1948 und 1951 auf. Das war mehr als das Sechsfache der maximalen Verpflichtung nach den Artikeln des Abkommens und mehr als das Vierfache der Ziehungsrechte, welche zugunsten von Europa eingerichtet wurden. Das System von Paritäten erwies sich als unbrauchbar, obwohl die Unterstützung jene übertraf, welche in den Artikeln des Abkommens geregelt wurden. Importkontrollen konnten trotz alledem nicht abgeschafft werden. White und Keynes unterschätzten die Schäden, die die japanische und die europäische Volkswirtschaft erlitten hatten, und damit die Kosten des Wiederaufbaus.

Das System von Bretton Woods

Teilnehmer der Bretton-Woods-Konferenz

Die Vertreter der 44 Nationen trafen sich am 1. Juli 1944 im Mount Washington Hotel. Folgende Regierungen waren vertreten: Ägypten, Äthiopien, Australien, Belgien, Bolivien, Brasilien, Chile, China, Costa Rica, Dominikanische Republik, Ecuador, El Salvador, Frankreich, Griechenland, Guatemala, Haiti, Honduras, Indien, Irak, Iran, Island, Jugoslawien, Kanada, Kolumbien, Kuba, Liberia, Luxemburg, Mexiko, Neuseeland, Nicaragua, Niederlande, Norwegen, Panama, Paraguay, Peru, Philippinen, Polen, Südafrika, Tschechoslowakei, UdSSR, Uruguay, Venezuela, Vereinigtes Königreich und Vereinigte Staaten.[4]

Ziele

Die Wiederherstellung Europas als Wirtschaftszentrum und als wichtiger Handelspartner der USA war Kern der Konferenz von Bretton Woods.[5] Das Abkommen von Bretton Woods verfolgte dafür vor allem ein Ziel: Die Wechselkurse zwischen den Währungen sollten stabilisiert werden, sodass der Welthandel ohne Probleme und Handelsbarrieren vonstattengehen konnte und es keine Schwierigkeiten bei Zahlungsvorgängen gab. Dies wiederum sollte die Wirtschaft so weit stimulieren, dass es vermehrt zu Handel und Investitionen kommen konnte. Zur Erreichung dieses Ziels sollten spezielle Organe eingerichtet werden. Es sollte vor allem verhindert werden, dass es zu einem Abwertungswettlauf zwischen den Nationen kam wie in der Phase zwischen dem Ersten und Zweiten Weltkrieg.[6]

Vorschläge

Auf der Konferenz wurde das Joint Statement by Experts on the Establishment of an International Monetary Fund diskutiert, welches ein Kompromissvorschlag aus den zuvor diskutierten beiden Plänen für ein Weltwährungssystem war, nämlich

- der Plan des Engländers John Maynard Keynes

- und der Plan des Amerikaners Harry Dexter White.[7]

Im Keynes-Plan sollte der internationale Zahlungsverkehr über eine neu einzurichtende Verrechnungsstelle, die International Clearing Union (ICU), abgewickelt werden. Er sah vor, mit einem unabhängigen, internationalen und virtuellen Zahlungsmittel Bancor die Abrechnung im Zahlungsverkehr zwischen den Zentralbanken zu übernehmen. Der Wert des Bancor sollte in Gold definiert werden und die Mitgliedsstaaten ihre Währung gegenüber dem Bancor fixieren. Das Ziel der ICU bestand im Ausgleich der Leistungsbilanzen der Mitgliedsländer auf Basis stabiler Wechselkurse.

Der White-Plan bezog sich im Gegensatz zum Keynes-Plan nicht auf eine internationale Verrechnungsstelle mit Buchgeld, sondern auf einen Fonds, in den die Mitgliedsländer zu festgelegten Quoten einzahlen sollten, um später Kredite vergeben zu können. Der White-Plan basierte ebenfalls auf dem System fester Wechselkurse.[8]

Die unterschiedlichen Vorstellungen in den beiden Plänen lassen sich durch unterschiedliche Ausgangslagen erklären. Die Briten waren durch die Kriegsfolgen in eine ausgeprägte Schuldnerposition mit starkem Handelsdefizit geraten. Daher waren sie an einem supranationalen Währungssystem, das durch keine nationale Währung dominiert war, interessiert. Auf die Amerikaner als Gläubigernation traf genau das Gegenteil zu.

Inhalt des Bretton-Woods-Vertrages

Bestandteil des Bretton-Woods-Abkommens wurde der „White Plan“. In dessen Zentrum stand die US-Währung, zu der alle anderen Währungen ein fixes Wechselverhältnis hatten. Das Tauschverhältnis zwischen Dollar und einer Unze Gold wurde auf 35 Dollar je Unze Feingold (31,104 Gramm) festgelegt. Um die Goldparität des Dollars zu sichern, verpflichtete sich die FED, Gold zu diesem Preis unbegrenzt zu kaufen oder zu verkaufen. Der Goldpreis in US-Dollar wurde so für Jahrzehnte festgelegt.

Die Zentralbanken der Mitgliedsstaaten verpflichteten sich im Vertrag von Bretton Woods dazu, durch Eingriffe an den Devisenmärkten die Kurse ihrer Währungen in festgelegten Grenzen zu halten. Sobald einer der Wechselkurse nicht mehr dem realen Austauschverhältnis entsprach, mussten sie Devisen kaufen beziehungsweise verkaufen, um das Verhältnis wiederherzustellen. Dieser Devisenhandel musste zum vorher festgelegten Austauschverhältnis erfolgen. Devisengeschäfte waren hauptsächlich Käufe und Verkäufe von einheimischen Währungen der jeweiligen Länder gegen den US-Dollar. Die Zentralbanken sollten mit ihrer Geldpolitik und den damit verbundenen finanzpolitischen Maßnahmen die Wechselkurse innerhalb einer Bandbreite von einem Prozent stabilisieren.[2][9]

Institutionen

Die Organe zur Organisation, Durchführung und Unterstützung des Abkommens waren die Weltbank beziehungsweise die Internationale Bank für Wiederaufbau und Entwicklung (IBRD) sowie der Internationale Währungsfonds (IWF). Der IWF hatte dabei die Aufgabe, das Bretton-Woods-System zu überwachen und zu unterstützen, indem er finanzielle Beihilfe aus den Kapitalbeiträgen seiner Mitgliedsstaaten vergab. Die Beihilfe galt dabei den Mitgliedsländern, die in Devisennot geraten waren, in Form von Kreditvergabe bei vorübergehenden Zahlungsbilanzproblemen beziehungsweise -ungleichgewichten, verbunden mit schwerwiegenden Spar- und Stabilisierungsauflagen für das beliehene Land. Dieser Funktion als Kreditgeber letzter Instanz musste der IWF während der ersten Jahre jedoch kaum nachkommen. IWF und IBRD sorgten dafür, dass das Bretton-Woods-System reibungslos funktionierte und keine Probleme bei der Durchführung auftraten. Heutige Aufgabe dieser Organe ist die Vergabe von Krediten für Entwicklungsländer und für währungsschwache Länder.

Gold-Dollar-Standard

Bis zur Weltwirtschaftskrise der 1930er Jahre versuchten die meisten Länder, sich wieder am Goldstandard der Zeit vor dem Ersten Weltkrieg zu orientieren. Die während des Krieges aufgeblähte, nicht durch Gold oder werthaltige Devisen gedeckte Geldmenge und hohe Staatsschulden erschwerten dieses Ziel. Die eigentlich erforderliche, stark deflationäre Wirtschaftspolitik war zumal während des Abschwungs in der Weltwirtschaftskrise nicht durchzuhalten. Es lösten sich in der Folge fast alle Länder von dem Goldstandard, der – bei ausreichender Golddeckung – ein System fester Wechselkurse zur Folge hat. Es entstand faktisch ein System flexibler Wechselkurse. Auch die USA lösten sich 1933 faktisch vom Goldstandard, indem der private Goldbesitz verboten und der Wechselkurs willkürlich auf 35 Dollar je Feinunze Gold festgesetzt wurde. Dies erlaubte den USA, die Große Depression im Land durch eine Ausweitung der Geldmenge und eine Kompetitive Abwertung zu bekämpfen.[10]

Gegen Ende des Zweiten Weltkrieges stellte sich erneut die Frage nach der Zukunft des internationalen Finanzsystems. Das Bretton-Woods-System basierte auf zwei Faktoren:

- Alle teilnehmenden Länder vereinbarten feste Wechselkurse zum US-Dollar und die US-Notenbank verpflichtete sich im Gegenzug, Zentralbanken aller Teilnehmerländer Dollar gegen Gold zu einem festen Kurs von 35 US-Dollar pro Feinunze zu tauschen.[11]

- Der Internationale Währungsfonds (IWF) wurde geschaffen, um das Funktionieren des Systems zu gewährleisten.

Auswirkungen

Europa erlebte in den 1950er und 1960er Jahren ein „Wirtschaftswunder“. Feste-Wechselkurs-Systeme haben Vor- und Nachteile; welche Teilnehmer in welchen Phasen welche Vor- und Nachteile (im Vergleich zu einem Regime flexibler Wechselkurse) hatten, ist auch ex post nicht zu beweisen.

Die USA wären in den Nachkriegsjahren auch ohne Bretton-Woods-System bezüglich ihrer Geld- und Währungspolitik selbständig gewesen, da ihr Binnenmarkt deutlich größer war als die Märkte aller europäischen Länder zusammengenommen.

Das sogenannte Trilemma der Währungspolitik beschreibt die Unvereinbarkeit der drei Ziele der Währungspolitik: 1. autonome Geldpolitik, 2. fester Wechselkurs und 3. freier internationaler Kapitalverkehr. Möglich ist es demnach, maximal zwei Ziele gleichzeitig zu erreichen. Durch die festen Wechselkurse innerhalb des Bretton-Woods-Systems und durch die zunehmende Liberalisierung des internationalen Kapitalverkehrs – auch im Zuge der Globalisierung – schwanden die Möglichkeiten der Mitgliedstaaten, eine autonome Geldpolitik zu betreiben. Der feste Wechselkurs der D-Mark gegenüber dem Dollar bedeutete für Westdeutschland zum Beispiel, dass die Bundesbank die starke Aufwertungstendenz der D-Mark immer wieder durch Dollarkäufe bremsen musste. Dies führte zu einer importierten Inflation, die die Bundesbank bremsen, aber nicht vollständig stoppen konnte. Im März 1973 beendeten die am Bretton-Woods-System beteiligten Zentralbanken die Interventionen.[12] Drei (Irland, Großbritannien und Italien) der damaligen EG-Staaten ließen ab dann die Kurse ihrer Währungen an den Devisenmärkten frei floaten; die übrigen sechs (Westdeutschland, Frankreich, Dänemark und die Benelux-Staaten) bildeten den Europäischen Wechselkursverbund („Währungsschlange“).

Krise und Zusammenbruch

Systemmängel der Währungsordnung von Bretton Woods

Das Währungssystem von Bretton Woods trug dazu bei, das infolge der großen Weltwirtschaftskrise und des Zweiten Weltkrieges entstandene weltweite Währungschaos aufzulösen. In den ersten Jahren nach dem Zweiten Weltkrieg leistete die grundlegende Neuordnung des Weltwährungssystems einen großen Beitrag zur Stabilisierung des internationalen Kapitalverkehrs und des internationalen Handels.

Allerdings besaß das System einige Mängel, die im Laufe der Zeit immer deutlicher wurden und letztendlich zur Auflösung des Systems führten. Insbesondere das Fehlen von Mechanismen der Zahlungsbilanzanpassung, die Dominanz des US-Dollars, die Divergenz struktureller weltwirtschaftlicher Entwicklungen und die grundlegenden Probleme eines Systems fester Wechselkurse gehörten zu den Mängeln.

Im System von Bretton Woods waren keine Deckungsvorschriften für den Geldumlauf vorgesehen, was einen wesentlichen Unterschied zum System der Goldwährung darstellt. Darüber hinaus gab es keine Verpflichtung, den Geldmengen-Preismechanismus ungehindert wirken zu lassen, um Zahlungsbilanzungleichgewichte zu beseitigen. Auf diese Weise war es den Ländern möglich, eine Geldpolitik ohne Rücksicht auf die eigenen Währungsreserven zu betreiben. Zur Bekämpfung nationaler Beschäftigungsprobleme betrieben viele Länder daher eine expansive Geldpolitik. Die Schaffung und Ausweitung von Zahlungsbilanzdefiziten sowie Inflation waren die Folge.

Immer mehr Länder gerieten in eine Situation anhaltender Zahlungsbilanzungleichgewichte, welche letztlich als fundamental eingestuft wurden. Nationale Währungen wurden bei anhaltenden Zahlungsbilanzdefiziten autonom abgewertet. Dagegen wurden Währungen in Ländern mit Zahlungsbilanzüberschüssen aufgewertet. Daher erwies sich ein System mit festen Wechselkursen als nicht durchsetzbar.

Der Zusammenbruch 1973

Das Bretton-Woods-System litt von Anfang an unter einem als Triffin-Dilemma bezeichneten Konstruktionsfehler. Der wachsende Welthandel führte zu einem steigenden Bedarf an Dollar-Währungsreserven. Diese Währungsreserven konnten aber nur durch konstante Leistungsbilanzüberschüsse gegenüber den USA erwirtschaftet werden. Die USA als Reservewährungsland unterlagen dabei nicht dem Leistungsbilanzanpassungszwang anderer Länder, weil die Verschuldung in eigener Währung vom Ausland finanziert wurde, solange ausländische Staaten ein Interesse daran hatten, Währungsreserven anzulegen. Ständige US-Leistungsbilanzdefizite mussten jedoch früher oder später das Vertrauen in den Dollar untergraben.[13] Die USA hatten seit der Gründung des Bretton-Woods-Systems hohe Leistungsbilanzdefizite gehabt; dadurch überstiegen die Ende der 1950er Jahre bei ausländischen Zentralbanken befindlichen Dollarbestände die Goldreserven der USA bei weitem. Wenn alle Bretton-Woods-Mitglieder gleichzeitig auf der im Bretton-Woods-System vorgesehenen Goldeinlösepflicht bestanden hätten, hätten die USA dem nicht vollumfänglich nachkommen können. Anfang der 1960er Jahre kam es zu einer kurzen Schieflage des Systems, als sich der Basispreis des Londoner Goldmarktes (35 US-Dollar je Feinunze) nicht mehr halten ließ. Die großen Notenbanken gründeten im Oktober 1961 einen Goldpool[14], der den freien Goldpreis auf der Höhe des amtlichen Preises zu halten versuchte. Das Vertrauen in den Dollar wurde durch die hohen Auslandsreserven belastet, obwohl – aus politischen Gründen – kein Staat den Umtausch der eigenen Dollarreserven in Gold forderte. Der französische Staatspräsident de Gaulle forderte 1966 die USA (Regierung Johnson) auf, die französischen Dollarreserven in Gold umzutauschen und das Gold nach Frankreich zu liefern. Durch die nur unzulängliche Golddeckung des Dollars (nur etwa die Hälfte der Reservewährungs-Dollar hätte in Gold umgetauscht werden können) löste dies eine politische Krise aus.[15][16] Im Jahr 1968 wurde die Einlösepflicht von Dollar in Gold auf die Zentralbanken der Mitgliedsstaaten beschränkt. Der damalige US-Präsident Richard Nixon stoppte am 15. August 1971 die nominale Goldbindung des Dollar („Nixon-Schock“).

Schwachstellen des Bretton-Woods-Systems wurden ab Mitte der 1960er Jahre immer deutlicher. Ende der 1960er Jahre verzeichneten die USA zwar ein Wirtschaftswachstum (u. a. durch den Vietnamkrieg), aber auch eine steigende Inflation und steigende Leistungsbilanzdefizite. Gegenüber dem US-Dollar war vor allem die D-Mark stark unterbewertet. Die Währungen Großbritanniens, Neuseelands, Israels, Dänemarks und Spaniens wurden hingegen Ende 1967 abgewertet. 1968 wurde über eine Aufwertung der Mark gegenüber dem Dollar spekuliert. Indem die große Koalition unter Kanzler Kiesinger am 19. November 1968 steuerliche Maßnahmen zur Verringerung der deutschen Außenhandelsüberschüsse in die Wege leitete und die Aufwertung der Mark vorerst verschob, versuchte sie die Stabilität des internationalen Währungssystems zu retten. Exporte wurden steuerlich um vier Prozent belastet, Importe dafür um vier Prozent entlastet.

Die Meinungen innerhalb der deutschen Bundesregierung waren geteilt, als im Frühjahr 1969 erneut eine Aufwertung der D-Mark zur Debatte stand. Die Aufwertung der D-Mark wurde von der SPD durch Wirtschaftsminister Karl Schiller (SPD) befürwortet, Finanzminister Franz Josef Strauß (CSU) war dagegen. Eine 8,5-prozentige Aufwertung wurde am 24. Oktober 1969 durch die sozialliberale Regierung unter Willy Brandt dennoch beschlossen. Der Wechselkurs der US-Währung sank von 4 D-Mark je Dollar auf 3,66 D-Mark je Dollar.

Die bis dahin gültigen Kapitalverkehrskontrollen wurden im Jahr 1970 durch die USA, Kanada, die Bundesrepublik Deutschland und die Schweiz endgültig aufgegeben. Durch die hohen US-Militärausgaben für den Vietnamkrieg bei immer stärker werdenden Volkswirtschaften insbesondere in Japan und Deutschland geriet der Dollar immer weiter unter Druck. Insbesondere der Zufluss von Dollarkapital nach Westdeutschland riss nicht ab. Die Bundesregierung (Kabinett Brandt I) beschloss im Mai 1971 die Freigabe des DM-Wechselkurses. Der Dollar brach in den folgenden Wochen um 9,3 Prozent auf 3,32 D-Mark je Dollar ein. Obwohl die Bundesbank die Zinsen kontinuierlich senkte, floss weiterhin spekulatives Kapital in die Bundesrepublik, das die bundesdeutsche Inflationsrate zu erhöhen drohte. Daher beschloss die Bundesregierung (Kabinett Brandt II) am 17. Februar 1973 ein sogenanntes Stabilitätsprogramm zur Dämpfung der Konjunktur und Begrenzung der Inflation, welches zur Jahresmitte 1973 in Kraft trat.[17][18]

Der Dollarpreis am freien Goldmarkt hatte schon über längere Zeit Druck auf den offiziellen Goldpreis ausgeübt. Als dann im Februar 1973 eine Entwertung von 10 % bekannt gegeben wurde, entschieden sich Japan und die EWR-Länder relativ schnell dazu, die Wechselkurse ihrer Landeswährungen zukünftig nicht mehr (am Dollar) zu fixieren. Vom 2. bis 19. März 1973 wurden die Devisenbörsen in vielen Ländern Europas geschlossen, da das System von Bretton Woods zusammenzubrechen drohte. Zwischen dem 11. und 14. März 1973 beschlossen mehrere europäische Länder den endgültigen Ausstieg aus dem System fester Wechselkurse. Zu freien Wechselkursen gingen zuerst die Schweiz und Großbritannien über.[19] Im Jahre 1973 wurde das Bretton-Woods-System offiziell außer Kraft gesetzt. Nach der Beendigung des Bretton-Woods-Abkommens wurden in den meisten Ländern die Wechselkurse freigegeben.

Der IWF und die IBRD bestehen bis heute.[2]

Reformansätze

Bereits vor 1973 führten Ökonomen Argumente zugunsten flexibler Wechselkurse an. Sie gaben an, dass bei der makroökonomischen Steuerung der Volkswirtschaft flexible Kurse die geldpolitische Autonomie der Entscheidungsträger erhöhen würden. Sie würden die Asymmetrien des Bretton-Woods-Systems beseitigen. Auch würden flexible Wechselkurse die fundamentalen Zahlungsbilanzungleichgewichte verringern. Feste Wechselkurse bewirkten Änderungen der Paritäten und ermöglichten spekulative Angriffe. Kritiker der flexiblen Wechselkurse fürchteten, dass diese Exzesse der Geld- und Fiskalpolitik begünstigen. Flexible Wechselkurse würden einer destabilisierenden Spekulation unterworfen und sie würden durch die Ungewissheit hinsichtlich ihrer Entwicklung den Außenhandel und die internationale Investition beeinträchtigen. Außerdem seien die Volkswirtschaften nicht bereit, bei der Formulierung ihrer Fiskal- und Geldpolitik auf die Einflussnahme auf den Wechselkurs zu verzichten. Der Meinung der Kritiker nach würden flexible Wechselkurse ein eigenständiges Objekt in der makroökonomischen Politik abgeben.

Die Erfahrungen mit flexiblen Wechselkursen bestätigen weder die Meinung der Befürworter noch die der Gegner in vollem Umfang. Klar ist jedoch, dass ohne internationale wirtschaftspolitische Zusammenarbeit kein Wechselkurssystem gut funktioniert. Kein Wechselkurssystem funktioniert, wenn einzelne Länder im Alleingang handeln und nur eigene Interessen verfolgen. Das Bretton-Woods-System funktionierte, bis die USA einseitig eine übermäßig expansive Politik einleiteten. Wenn es den Ländern nicht gelingt, gemeinsame makroökonomische Probleme in koordinierter Weise anzugehen, führt folglich das System flexibler Wechselkurse zu Problemen.

Einordnung

Folgen für das Weltwährungssystem

Nach dem Zusammenbruch des Bretton-Woods-Systems gab es starke Wechselkursschwankungen. Diese hängen eng mit der Entwicklung des internationalen Kapitalverkehrs zusammen. In der Folge bildeten sich verschiedene regionale Wechselkursregime heraus. So schlossen sich beispielsweise die Länder der Europäischen Gemeinschaft bereits 1972 vor dem endgültigen Zusammenbruch zum Europäischen Wechselkursverbund und 1979 zum Europäischen Währungssystem (EWS) zusammen, durch das die Wechselkursschwankungen zwischen den Mitgliedsländern innerhalb von bestimmten Bandbreiten beschränkt blieben.

Das Weltwährungssystem ist heute wesentlich heterogener als zu Zeiten des Bretton-Woods-Systems. Die heutige Weltwährungsordnung ist eine Mischung aus einem System mit fixen und mit flexiblen Wechselkursen. Zwischen den Ländern des EWS und Nichtmitgliedsländern wie zum Beispiel Japan und den USA besteht ein sich frei bewegendes Wechselkurssystem. Auf den internationalen Devisenmärkten in London, New York, Tokio und Frankfurt passen sich in diesem Wechselkurssystem die einzelnen Währungen den Gegebenheiten von Angebot und Nachfrage an.[20]

Bewertung des Bretton-Woods-Systems

Heute lassen sich drei Erkenntnisse und Schlussfolgerungen aufstellen:

- Bei Währungen, die heute noch eng an den Dollar gebunden sind, kommen Ab- und Aufwertungen häufiger vor als in der Zeit von 1944 bis 1971. Der allgemeine Trend auf dem Markt bestimmt die Auf- oder Abwertung einer Währung. In den westlichen Ländern ändern sich die meisten Wechselkurse von Tag zu Tag.

- Um den Wechselkurs zu beeinflussen, intervenieren einige Zentralbanken auf den internationalen Devisenmärkten. Dies ist meist als Hilfsmittel gedacht, um vorübergehende Schwankungen der Wechselkurse zu glätten. Um den allgemeinen Trend in der Entwicklung des Wechselkurses einer Währung zu beeinflussen, greifen teilweise die Zentralbanken ein. Um zu verhindern, dass ihre Währung abgewertet wird, kaufen Länder mit einem Defizit in der Handelsbilanz ihre eigene Währung. Andere Länder, die einen Überschuss aufweisen, verkaufen ihre Währung, damit sie nicht aufgewertet wird. So sorgte beispielsweise die Schweizerische Nationalbank von September 2011 bis Januar 2015 mittels unbeschränkten Aufkäufen von Devisen dafür, dass mindestens 1,20 Schweizer Franken für einen Euro gezahlt werden mussten.[21] Die meisten Währungen schwanken nicht völlig frei, obwohl es nur wenige feste Wechselkurse gibt. Man bezeichnet Interventionen von Zentralbanken, die das Ziel haben, den Wechselkurs zu beeinflussen, als „schmutziges“ oder „gemanagtes“ Floaten.

- Als internationales Zahlungsmittel spielt Gold heute kaum noch eine Rolle.[20]

Literatur

- Graham Bird: Changing Partners: Perspectives and Policies of the Bretton Woods Institutions. In: Third World Quarterly. Bd. 15, Nr. 3, September 1994, ISSN 0143-6597, S. 483–503.

- Barry Eichengreen: Desequilibrios globales y las lecciones de Bretton Woods. In: Desarrollo Económico. Bd. 44, Nr. 176, Januar/März 2005, ISSN 0046-001X, S. 619–644.

- Diane Elson: People, Development and International Financial Institutions. An Interpretation of the Bretton Woods System. In: Review of African Political Economy. Bd. 21, Nr. 62, Dezember 1994, ISSN 0305-6244, S. 511–524.

- Friedrich August Freiherr von der Heydte: Das Goldabkommen von 1969 und das Völkerrecht. In: Ius et commercium. Studien zum Handels- u. Wirtschaftsrecht. Festschrift für Franz Laufke zum 70. Geburtstag am 20. Juni 1971 dargebracht von der Juristischen Fakultät der Bayerischen Julius-Maximilians-Universität zu Würzburg. Holzner, Würzburg 1971, S. 345–357.

- Ben Steil: The Battle of Bretton Woods. The Making of a New World. Princeton University Press, Princeton (New Jersey), 2013, ISBN 978-0-691-14909-7.

- John Williamson: On the System in Bretton Woods. In: The American Economic Review. Bd. 75, Nr. 2, = Papers and Proceedings of the Ninety-Seventh Annual Meeting of the American Economic Association. Mai 1985, ISSN 0002-8282, S. 74–79.

Weblinks

- Text der Vereinbarungen zum IWF (englisch)

- Literatur zum Bretton-Woods-System im Katalog der Deutschen Nationalbibliothek

- Details zum Vertragsinhalt

- Glossar-Eintrag des Bundesfinanzministeriums

- Keynes’ Vorschlag: Der Bancor-Plan (PDF, 99 kB)

- einestages: Willkommen im Hort der Geldrevolution!

Einzelnachweise

- ↑ Michael D. Bordo: The Bretton Woods International Monetary System: An Overview. In: Michael D. Bordo, Barry Eichengreen: A Retrospective on the Bretton Woods System. The University of Chicago Press, 1993, ISBN 0-226-06587-1, S. 5.

- ↑ a b c Vgl. Glossar-Eintrag des Bundesfinanzministeriums

- ↑ Bundesgesetzblatt Teil II S. 637 (Seite nicht mehr abrufbar, Suche in Webarchiven) Info: Der Link wurde automatisch als defekt markiert. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis.

- ↑ Bretton-Woods-Conference web.worldbank.org, abgerufen am: 27. November 2010.

- ↑ Vgl. Der Zusammenbruch des Bretton Woods-Systems 1973 (Memento vom 6. März 2006 im Internet Archive).

- ↑ Paul J. J. Welfens: Grundlagen Der Wirtschaftspolitik. 2. Auflage. 2005, ISBN 3-540-21212-4, S. 235.

- ↑ Michael D. Bordo (Hrsg.): A Retrospective on the Bretton Woods System. Lessons for International Monetary Reform (= A National Bureau of Economic Research Project Reports). University of Chicago Press, Chicago IL u. a. 1993, ISBN 0-226-06587-1, S. 32.

- ↑ Vgl. Manfred Borchert: Aussenwirtschaftslehre. Theorie und Politik. 7., überarbeitete Auflage. Gabler, Wiesbaden 2001, ISBN 3-409-63907-1, S. 427.

- ↑ Vgl. Börsenlexikon (Seite nicht mehr abrufbar, Suche in Webarchiven) Info: Der Link wurde automatisch als defekt markiert. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis. .

- ↑ Anna Schwartz: The Operation of the Specie Standard. In: Michael D. Bordo: The Gold Standard and Related Regimes: Collected Essays. Cambridge University Press, 1999, ISBN 0-521-55006-8, S. 218.

- ↑ Otmar Emminger: D-Mark, Dollar, Währungskrisen. Erinnerungen eines ehemaligen Bundesbankpräsidenten. DVA, München 1986, S. 195.

- ↑ Vgl. Wolfgang Cezanne: Allgemeine Volkswirtschaftslehre. 6., überarbeitete Auflage. Oldenbourg, München u. a. 2005, ISBN 3-486-57770-0, S. 644–647.

- ↑ Gerhard Rübel (2009): Grundlagen der monetären Außenwirtschaft, Oldenbourg Wissenschaftsverlag, ISBN 978-3-486-59081-4, S. 171.

- ↑ siehe auch en:London Gold Pool.

- ↑ Diether Stolze: Besiegt de Gaulle den Dollar? In: Die Zeit. Nr. 36, 2. September 1966.

- ↑ spiegel.de 25. November 1968: Gold zurück

- ↑ Warten auf Stabilität, Die Zeit Nr. 20 vom 11. Mai 1973, abgerufen am 28. Januar 2014

- ↑ Die Bonner Stabilitätssünder, Die Zeit Nr. 26 vom 22. Juni 1973, abgerufen am 28. Januar 2014

- ↑ Der Zusammenbruch des Bretton Woods Systems (Memento vom 28. November 2009 im Internet Archive) zeitenwende.ch, abgerufen am: 1. Dezember 2010.

- ↑ a b Vgl. Horst Hanusch, Thomas Kuhn, Uwe Cantner: Volkswirtschaftslehre. Band 1: Grundlegende Mikro- und Makroökonomik. 6., verbesserte Auflage. Springer, Berlin u. a. 2002, ISBN 3-540-43288-4, S. 483–484.

- ↑ Nationalbank legt Mindestkurs von 1.20 Franken pro Euro fest. (PDF) Schweizerische Nationalbank, 6. September 2011, abgerufen am 10. Oktober 2014 (Medienmitteilung).