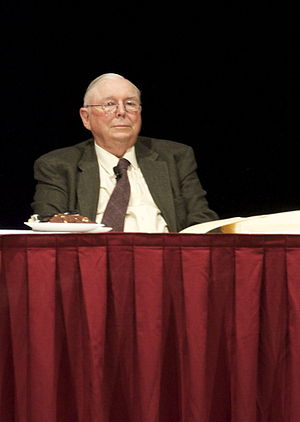

Charles Munger

Charles Thomas Munger (* 1. Januar 1924 in Omaha, Nebraska) ist ein US-amerikanischer Rechtsanwalt, Investor, Manager, Milliardär und Mäzen. Er ist Aktionär und Vice Chairman der Investmentgesellschaft Berkshire Hathaway, die vom US-amerikanischen Großinvestor Warren Buffett geleitet wird. Er ist auch eine jener Personen, die im Essay The Superinvestors of Graham-and-Doddsville Erwähnung finden.

Munger wird trotz seiner eigenen, an sich beachtlichen Lebensleistung und trotz seines maßgeblichen Einflusses auf die Geschäftsentwicklung von Berkshire Hathaway vor allem mit Warren Buffett assoziiert. Als Ursache dafür gilt seine auffallend ähnliche Denkweise, die ihm den Spitznamen „(Buffetts) Alter Ego“[1] eingebracht hat.

Leben

Charles Munger wuchs als ältester Sohn einer Juristenfamilie in Omaha auf. Nach der Highschool studierte er an der University of Michigan für kurze Zeit Mathematik und dann Meteorologie, bevor er letztlich an der Harvard University den Abschluss in Jura erwarb. Daraufhin ließ er sich in Los Angeles nieder und praktizierte dort als Rechtsanwalt. Nach mehreren beruflichen Stationen gründete er mit einigen Kollegen schließlich die Anwaltssozietät Munger, Tolles, Hills & Wood (2012: Munger, Tolles & Olsen).

Bei einem arrangierten Zusammentreffen mit Warren Buffett ließ er sich dazu überreden, nach dessen Vorbild ins Investmentgeschäft einzusteigen. So gründete er 1962 zusammen mit einem Freund die Investmentgesellschaft Wheeler, Munger & Co. Deren Gewinnentwicklung von 19,8 % p. a. ließ den US-Leitindex Dow Jones bis zu ihrer Liquidation Anfang 1976 deutlich hinter sich.[2]

Obwohl Buffett und Munger getrennt voneinander arbeiteten, sorgte die große Ähnlichkeit ihres Investmentstils für verschiedene, im Prinzip aber rein zufällige geschäftliche Verbindungen. So kauften sich beispielsweise beide Anfang der 1970er Jahre unabhängig voneinander in die Einzelhandelskette Diversified Retailing und die Rabattmarkenfirma Blue Chip Stamps ein, um deren Finanzreserven für weitere Zukäufe zu nutzen.

Die heutige Formalisierung der Verbindung zwischen Munger und Buffett ergab sich erst 1978, als Warren Buffett seine zu dieser Zeit verstreuten Investmentaktivitäten auf Druck der US-Börsenaufsicht in Berkshire Hathaway zusammenführte. Dabei wurde Diversified Retailing mit Berkshire fusioniert, und „Charlie“[3] Munger erhielt als Abfindung für seine Anteile zwei Prozent der Berkshire-Aktien und den Posten als Vice Chairman. Darüber hinaus übernahm er die Geschäftsführung der wichtigsten gemeinsam über Diversified und Blue Chip erworbenen Beteiligung, der Berkshire-Tochter Wesco Financial Corporation.

In den folgenden drei Jahrzehnten benutzte Munger Wesco als Investmentvehikel nach dem Vorbild von Berkshire. Bis zur endgültigen Übernahme durch das Mutterunternehmen im Jahre 2011 ließ dessen Gewinnentwicklung – wie schon bei Mungers bisherigen Unternehmungen – den US-Leitindex S&P 500 deutlich hinter sich, wenn auch mit erheblichem Abstand hinter der Konzernmutter.[4] Darüber hinaus kaufte sich Munger im Laufe der Jahre privat in einen Zeitungsverlag aus Los Angeles und das Großhandelsunternehmen Costco Wholesale ein und übernahm dort jeweils Führungspositionen, die er bis 2013 innehatte.[5][6]

Neben seiner beruflichen Tätigkeit ist Munger seit Ende der 1960er Jahre ehrenamtlich stark engagiert. So war er maßgeblich an der Einrichtung von Abtreibungskliniken in Los Angeles beteiligt[7], sanierte ein marodes Krankenhaus[7] und stiftete mehrmals an die University of Michigan.[8] Gemeinsam mit seiner zweiten Frau stiftete er außerdem ein Wohnheim an der Stanford University.[9]

Persönlichkeit

Von besonderer Bedeutung ist Mungers Verhältnis zu Warren Buffett. Abgesehen von Buffetts Mentor Benjamin Graham war Munger über Jahrzehnte die einzige Person, die wesentlichen Einfluss auf Buffetts ansonsten im Grunde einsame Investmententscheidungen gehabt hat. Wesentliche Ursache war zeitgenössischen Beobachtern zufolge die sehr große, beinahe „gespenstische“ Ähnlichkeit ihrer Denkweise und ihrer Eigenarten.[10][11] Dies äußerte sich unter anderem in stundenlangen Konversationen und praktisch blindem Verständnis der Investmententscheidungen des jeweils anderen, welche auch die erwähnten geschäftlichen Zufallsverbindungen nach sich zogen. Auf der Hauptversammlung von Berkshire Hathaway ist Munger in diesem Zusammenhang vor allem für den Satz “

” (deutsch: „Ich habe dem nichts mehr hinzuzufügen“) im Anschluss an Buffetts Antworten bekannt.

Im Unterschied zu Buffett war Munger schon recht früh von anderen Investoren wie Philip Fisher beeinflusst. So missfiel ihm Buffetts ursprüngliche, noch von Graham herrührende Präferenz für Unternehmen, die – meist aufgrund schlechter Geschäftsaussichten – unterhalb ihres Liquidationswertes notierten. Stattdessen war es seiner Ansicht nach „besser, einen angemessenen Preis für ein gutes Unternehmen zu bezahlen als einen Spottpreis für eine Schrottfirma.“ Daher bewog er Buffett im Laufe der Jahre dazu, seinen Investmentansatz dahingehend zu überdenken, was Buffett auch wiederholt öffentlich zugegeben hat.[12][13] Dennoch steht Munger trotz seines maßgeblichen Einflusses auf die erfolgreiche Entwicklung von Berkshire Hathaway in der Popularität weit hinter Warren Buffett zurück.

Bei aller Ähnlichkeit fehlt Munger aber seit jeher Buffetts lockere Art im Umgang mit Menschen. Stattdessen pflegt er einen mürrischen und sehr unpersönlichen Umgangston. Er tritt sowohl Menschen als auch Investments mit großer Skepsis, Voreingenommenheit und elitärer Anspruchshaltung gegenüber. Auch pflegt er nicht Buffetts sprichwörtliche Knauserigkeit, sondern gibt sich als Partylöwe und führt ein luxuriöses Privatleben. Dem steht jedoch ein tiefes moralisches Empfinden gegenüber.[1][14] Außerdem betätigt sich Munger als Eklektiker, indem er Denkmodelle aus unterschiedlichen Wissenschaften für seine Entscheidungsfindung nutzt.[15]

Privates

Charles Munger war zweimal verheiratet. Aus seiner ersten Ehe (1945–1953) gingen zwei Kinder hervor. Nach der Scheidung von seiner ersten Frau heiratete er 1956 nochmals und überlebte seine zweite Frau († 2010). Aus dieser zweiten Ehe stammen weitere fünf gemeinsame Söhne. Dazu kommen zwei Stiefkinder, die aus der ersten Ehe seiner zweiten Frau stammen. Mungers ältester Sohn starb bereits 1955 an Leukämie.

Mungers Sehvermögen ist stark eingeschränkt. Ursache waren Grauer Star und Komplikationen durch Epithelwucherung bei der darauffolgenden Augenoperation, wodurch sein linkes Auge entfernt werden musste.

Literatur

- Peter Kaufmann (Hrsg.): Poor Charlie’s Almanack: The Wit and Wisdom of Charles T. Munger. 2. erw. Auflage. Donning Company Publishers, Virginia Beach (Virginia) 2005, ISBN 978-1-57864-366-0.

- Janet C. Lowe: Damn Right! Behind the Scenes with Berkshire Hathaway Billionaire Charlie Munger. Wiley & Sons, New York (New York) 2003, ISBN 978-0-471-44691-0.

- Roger Lowenstein: Buffett: Die Geschichte eines amerikanischen Kapitalisten. Börsenmedien, Kulmbach 2009, ISBN 978-3-938350-87-4, Alter Ego, S. 279 ff.

Einzelnachweise

- ↑ a b Roger Lowenstein: Buffett: Die Geschichte eines amerikanischen Kapitalisten. Börsenmedien, Kulmbach 2009, ISBN 978-3-938350-87-4, S. 279 ff.

- ↑ The Superinvestors of Graham-and-Doddsville.

- ↑ siehe dazu die Jahresberichte von Berkshire Hathaway Inc.

- ↑ Wescos Börsenwert stieg von rund 40 Millionen Dollar Mitte der 1970er Jahre auf zuletzt über 2,7 Milliarden Dollar. Berkshire stieg zwischen 1973 und 2010 von 87 Dollar je Aktie auf rund 120.000 Dollar je Aktie, und der S&P 500 stieg im gleichen Zeitraum von 97,55 Punkten auf 1257,64 Punkte.

- ↑ Form 4: Statement of Changes in Beneficial Ownership of Securities. United States Securities And Exchange Commission, 15. November 2010, abgerufen am 10. März 2013.

- ↑ Form 4: Statement of Changes in Beneficial Ownership of Securities. United States Securities And Exchange Commission, 13. Februar 2012, abgerufen am 10. März 2013.

- ↑ a b Roger Lowenstein: Buffett: Die Geschichte eines amerikanischen Kapitalisten. Börsenmedien, Kulmbach 2009, ISBN 978-3-938350-87-4, S. 287.

- ↑ Kevin Roose: Munger Donates $1.2 Million to University of Michigan. In: The New York Times. 10. Januar 2012, abgerufen am 18. März 2013.

- ↑ Ulysses Torassa: Stanford / $43.5 million given for more graduate student housing. San Francisco Chronicle, 27. August 2004, abgerufen am 18. März 2013.

- ↑ Roger Lowenstein: Buffett: Die Geschichte eines amerikanischen Kapitalisten. Börsenmedien, Kulmbach 2009, ISBN 978-3-938350-87-4, S. 138 f.

- ↑ Buffets Tochter bezeichnete die beiden einmal als „Klone“. (Lowenstein, Buffett, S. 279)

- ↑ Roger Lowenstein: Buffett: Die Geschichte eines amerikanischen Kapitalisten. Börsenmedien, Kulmbach 2009, ISBN 978-3-938350-87-4, S. 193.

- ↑ “Boy, if I had listened only to Ben [Graham, Anm.], would I ever be a lot poorer.” – Carol J. Loomis: The Inside Story of Warren Buffett. In: Fortune, April 11, 1988, S. 26 (Junge, hätte ich nur auf Ben gehört, wäre ich stets ein ganzes Stück ärmer).

- ↑ Roger Lowenstein: Buffett: Die Geschichte eines amerikanischen Kapitalisten. Börsenmedien, Kulmbach 2009, ISBN 978-3-938350-87-4, S. 287 ff.

- ↑ Roger Lowenstein: Buffett: Die Geschichte eines amerikanischen Kapitalisten. Börsenmedien, Kulmbach 2009, ISBN 978-3-938350-87-4, S. 195.

| Personendaten | |

|---|---|

| NAME | Munger, Charles |

| ALTERNATIVNAMEN | Munger, Charly; Munger, Charlie; Munger, Charles Thomas (vollständiger Name) |

| KURZBESCHREIBUNG | US-amerikanischer Rechtsanwalt, Investor, Manager, Milliardär und Mäzen |

| GEBURTSDATUM | 1. Januar 1924 |

| GEBURTSORT | Omaha, Nebraska |