Werbungskosten

Werbungskosten (Abk. WK) sind Aufwendungen/Ausgaben,

- die der Erwerbung, Sicherung und Erhaltung von Einnahmen dienen,

- die bei den Überschusseinkünften entstehen,

- die zur Berechnung der Einkünfte von den Einnahmen abgezogen werden.

Als Ausfluss des Leistungsfähigkeitsprinzips ist der Abzug von Werbungskosten keine Steuervergünstigung, sondern Merkmal des objektiven Nettoprinzips, nach dem nur das verfügbare Nettoeinkommen und nicht das Bruttoeinkommen der Besteuerung unterworfen werden darf.

Zur Vereinfachung der Steuererhebung sieht das Steuerrecht bestimmte Pauschalbeträge vor (vgl. Pauschbetrag), die dann abgezogen werden, wenn keine oder nur geringe Kosten angefallen sind. Weil Art und Höhe der geltend gemachten Werbungskosten grundsätzlich nachzuweisen sind, kommt bei fehlendem Nachweis der tatsächlichen Aufwendungen ebenfalls ein Werbungskostenpauschbetrag zum Abzug.

Dem Begriff der Werbungskosten innerhalb der Überschusseinkünfte entspricht der Begriff der Betriebsausgaben bei den Gewinneinkünften.

Deutschland

Werbungskosten im Sinne des Einkommensteuergesetzes sind alle Aufwendungen zur Erwerbung, Sicherung und Erhaltung der Einnahmen (§ 9 EStG).

Die erste Definition der Kosten, die dem heutigen deutschen Einkommensteuergesetz entspricht, ist bereits im Preußischen Einkommensteuergesetz von 1891 zu finden. In dieser Vorschrift fehlte jedoch noch der Begriff der Werbungskosten, der sich aus der Definition als Kosten zur Erwerbung von Einnahmen entwickelte und erst 1906 in das Gesetz eingefügt wurde.

Allgemeine Erläuterungen

Werbungskosten liegen begrifflich nur bei den Überschusseinkünften vor, bei denen die Einkünfte als Überschuss der Einnahmen über die Werbungskosten ermittelt werden. Demgegenüber werden die Kosten bei den Gewinneinkunftsarten als Betriebsausgaben definiert. Demnach entstehen Werbungskosten bei den folgenden Einkunftsarten:

| Überschusseinkünfte | gesetzliche Grundlage |

|---|---|

| Einkünfte aus nichtselbständiger Arbeit | § 19 EStG |

| Einkünfte aus Kapitalvermögen (bis 2008) | § 20 EStG |

| Einkünfte aus Vermietung und Verpachtung | § 21 EStG |

| Sonstige Einkünfte | § 22 EStG |

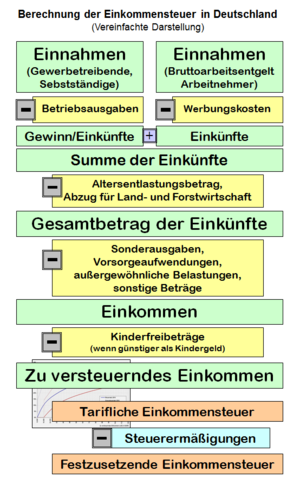

Zur Ermittlung der steuerlich relevanten Einkünfte sind die Werbungskosten von den Einnahmen abzuziehen, bei denen sie entstanden sind. Entscheidend dabei ist ein objektiver Zusammenhang mit der Einkunftsart und nicht etwa eine subjektive Notwendigkeit. Liegt ein objektiver Zusammenhang vor, so ist die Höhe oder Angemessenheit der Ausgabe unerheblich, es sei denn, die Ausgabe steht im krassen Missverhältnis zum Zweck. Liegen keine oder nur geringe Einnahmen vor (z. B. wegen Arbeitslosigkeit (Einkünfte aus nichtselbständiger Arbeit) oder Wohnungsleerstand (Einkünfte aus Vermietung und Verpachtung)), ist dennoch (mit Einschränkungen) der Abzug der Werbungskosten zulässig und die Entstehung von Verlusten (negative Einkünfte) denkbar. Entsteht bei einer einzelnen Einkunftsquelle ein Verlust, so ist zuerst ein Verlustausgleich innerhalb der jeweiligen Einkunftsart vorzunehmen. Ergibt sich aus einer Einkunftsart ein Verlust, so kann dieser mit positiven Einkünften aus den anderen Einkunftsarten ausgeglichen werden.

Ergibt sich nach bei Berechnung des Gesamtbetrags der Einkünfte (§ 2 Abs. 3 Satz 1 EStG) ein negativer Betrag, so ist nach § 10d Abs. 1 EStG ein Verlustrücktrag und nach § 10d Abs. 2 EStG ein Verlustvortrag möglich.

Werbungskostenpauschbetrag

Werbungskosten wirken sich bei der Einkünfteermittlung nur aus, wenn der Werbungskostenpauschbetrag überschritten wird. Bei Einkünften aus aktiver nichtselbständiger Arbeit beträgt der Arbeitnehmerpauschbetrag seit 2022 1.200 € pro Jahr. Dieser Pauschbetrag wird bereits beim Lohnsteuerabzug berücksichtigt. Bei Empfängern von Versorgungsbezügen gilt nur ein Pauschbetrag von 102 €/Jahr.

Abgrenzungsprobleme

In der Theorie ist es unstrittig, dass vollständig beruflich bedingte Kosten abzugsfähig und vollständig privat bedingte Kosten nicht abzugsfähig sind. Häufig sind die Realitäten des Lebens jedoch nur bedingt in das Steuerrecht übertragbar und dies gilt vor allem für die Trennung von beruflich und privat veranlassten Aufwendungen.

Zum einen spielt die subjektive Anschauung eine erhebliche Rolle (Beispiel: Der schwarze Frack ist aus der Sicht des Kellners eine Arbeitskleidung und aus der Sicht des Theaterbesuchers eine private Abendgarderobe) und zum anderen ist immer § 12 EStG zu beachten, nach dem gemischte Aufwendungen (teils beruflich und teils privat) nicht in einen abzugsfähigen und nicht abzugsfähigen Betrag aufzuteilen sind, sondern insgesamt nicht berücksichtigt werden (Beispiel: Die bürgerliche Kleidung eines Angestellten ist, da diese auch privat getragen werden kann, den Kosten der privaten Lebensführung zuzurechnen und dies auch, wenn der Arbeitgeber das Tragen entsprechender Bekleidung vorschreibt).

Abgrenzungsschwierigkeiten gibt es in der Praxis beim häuslichen Arbeitszimmer: Das führte unter anderem dazu, dass es nur noch unter sehr eingeschränkten Bedingungen möglich ist, die Kosten eines häuslichen Arbeitszimmers abzusetzen, obwohl diese tatsächlich beruflich veranlasst sein können.

Problematisch war auch die Abgrenzung zwischen dem privat und beruflich veranlassten Aufwand bei Reisekosten, wenn die Reise auch privaten Zwecken diente. Der Bundesfinanzhof hat hier eine Aufteilung nach Zeitanteilen bejaht.[1]

Beispiele für Werbungskosten

Im Bereich der nichtselbständigen Arbeit:

- Kosten der doppelten Haushaltsführung

- Bewerbungskosten

- Kosten für Arbeits- und Dienstbekleidung. Es ist jedoch zu beachten, dass Ausgaben für die sog. bürgerliche Kleidung (normaler Anzug, Kostüm) nicht abzugsfähige Kosten der privaten Lebensführung sind. Abzugsfähig ist nur die typische Berufskleidung (Robe des Richters, Kleidung des Schornsteinfegers usw.). In letzterem Fall sind nicht nur die Anschaffungskosten, sondern auch die Aufwendungen für das Waschen bzw. Reinigen (z. B. auch in der häuslichen Waschmaschine) und Schneidern Werbungskosten des Arbeitnehmers.

- Kosten für Arbeitsmittel, z. B. Fachliteratur, Werkzeuge, Bürobedarf

In nachgewiesener Höhe. Bis zu 110 € pro Jahr (regional unterschiedlich, teils nur bei grober Beschreibung der Aufwendung, teils gar nicht) erkennt das Finanzamt i. d. R. auch ohne Belege an. Es handelt sich dabei nicht um einen Pauschbetrag, sondern um eine Nichtbeanstandungsgrenze ohne Rechtsgrundlage. Die Kosten müssen auch tatsächlich angefallen sein – die Vereinfachungsregel soll lediglich den Aufwand für das Anfertigen von Einzelaufstellungen bei Steuerpflichtigen und ihre Prüfung durch das Finanzamt verringern. In der Grauzone (eigentlich rechtswidrig, aber faktisch ohne Konsequenzen) machen dennoch viele Steuerpflichtige die Pauschale geltend, auch wenn tatsächlich keine Kosten angefallen sind. Übersteigen die Anschaffungskosten für Arbeitsmittel 410 € (800 € ab 1. Januar 2018) netto (§ 15 Abs. 1 UStG i. V. m. § 9b Abs. 1 EStG / → siehe Vorsteuerabzug) sind sie auf die gewöhnliche Nutzungsdauer (ND) zu verteilen (lineare Abschreibung - Bsp.: Computer drei Jahre ND, Schreibtisch zehn Jahre ND). - Kosten für ein Arbeitszimmer und dessen Ausstattung (§ 9 Abs. 1 Nr. 6 EStG[2])

- Beiträge zu Berufsverbänden (Gewerkschaftsbeitrag, § 9 Abs. 1 Nr. 3 EStG)

- Prozesskosten und Anwaltskosten bei Verfahren vor dem Arbeitsgericht (Anwaltskosten sind in der 1. Instanz der Arbeitsgerichte immer selbst zu zahlen, auch wenn man den Prozess gewinnt)

- die berufliche Haftpflichtversicherung und der berufliche Anteil an einer Rechtsschutzversicherung sowie der berufliche Anteil an einer Unfallversicherung (pauschal sind die Beiträge zu ½ den Werbungskosten zuzurechnen).

- Fortbildungskosten

- Kontoführungsgebühren, soweit erhoben

Bis zu 16 € pro Jahr erkennt das Finanzamt auch ohne Belege und Aufstellung pauschal als beruflich veranlasst an. Es handelt sich dabei nicht um einen Pauschbetrag, sondern um eine Nichtbeanstandungsgrenze ohne Rechtsgrundlage. Gebühren der pauschal geltend gemachten Höhe müssen daher im Prinzip auch tatsächlich angefallen sein – die Vereinfachungsregel dient lediglich der Handhabung der nur pauschal möglichen Trennung des beruflichen und des privaten Anteils bei pauschalen Kontoführungsgebühren sowie zur Aufwandsersparnis bei Postengebühren. In der Grauzone (eigentlich rechtswidrig, aber faktisch ohne Konsequenzen) geben dennoch sehr viele Steuerpflichtige auch nicht angefallene Kosten an (z. B. bei kostenlosem Girokonto). Mittels Belegen sind höhere Kosten absetzbar. - Internet (Wird das Internet beruflich gebraucht, sind die Kosten als Werbungskosten absetzbar. Sofern eine genaue Abgrenzung gegenüber dem privaten Teil nicht möglich ist, wird die Aufteilung geschätzt – maximal sind 20 € pro Monat absetzbar)

- Aufwendungen für die Fahrten zwischen Wohnung und erster Tätigkeitsstätte (Entfernungspauschale)

- Kosten für eine Berufsausbildung oder für ein Studium, wenn zuvor bereits eine Erstausbildung (Berufsausbildung oder Studium) stattgefunden hat oder wenn die Berufsausbildung oder das Studium im Rahmen eines Dienstverhältnisses stattfindet (sonst sind die Kosten Sonderausgaben)

- Kosten für einen beruflich bedingten Umzug entsprechend den Regelungen des Umzugskostengesetzes, Voraussetzung dafür ist, dass durch den Umzug

- der tägliche Weg von und zur regelmäßigen Arbeitsstätte um zusammen mindestens 60 Minuten kürzer wird oder

- die regelmäßige Arbeitsstätte zu Fuß erreicht werden kann oder

- eine vom Arbeitgeber gestellte Werks- oder Dienstwohnung bezogen oder geräumt wird.[3]

- Kosten für Telearbeit (Homeoffice): Für die Steuerjahre 2020, 2021 und 2022 kann eine Pauschale von 5 Euro für jeden Tag abgesetzt werden, an dem von zuhause aus ohne häusliches Arbeitszimmer gearbeitet wurde (max. 600 Euro/Jahr). Die Pauschale gilt jedoch nur dann, wenn am jeweiligen Tag ausschließlich von zuhause aus gearbeitet wurde und kein beruflicher Termin auswärts stattfindet.

- Der Arbeitnehmeranteil an der im Baugewerbe zu zahlenden Winter-Beschäftigungsumlage

Im Bereich der Kapitaleinkünfte:

- Ab dem Veranlagungszeitraum 2009 ist der Abzug tatsächlicher Werbungskosten ausgeschlossen, es sei denn, das sog. Teileinkünfteverfahren kommt zur Anwendung.

Im Bereich der Vermietungseinkünfte:

- Schuldzinsen und Geldbeschaffungskosten im Zusammenhang mit der Finanzierung des vermieteten Objekts (§ 9 Abs. 1 Nr. 1 EStG)

- Abschreibungen auf die Herstellungskosten oder Anschaffungskosten des vermieteten Objektes

- Grundsteuer, Gebäudeversicherungen (§ 9 Abs. 1 Nr. 2 EStG)

Österreich

Begriff der Werbungskosten

Werbungskosten eines Arbeitnehmers sind Aufwendungen oder Ausgaben, die beruflich veranlasst sind, also in einem unmittelbaren Zusammenhang mit einer nichtselbständigen Tätigkeit oder einer angestrebten nichtselbständigen Tätigkeit stehen.

Bestimmte Werbungskosten werden vom Arbeitgeber beim Lohnsteuerabzug automatisch berücksichtigt, vor allem Pflichtversicherungsbeiträge, Kammerumlagen, Wohnbauförderungsbeiträge (RZ 243 ff zum Einkommensteuergesetz). Das Pendlerpauschale kann der Arbeitnehmer beim Arbeitgeber durch eine Erklärung mit dem Formular L 34 geltend machen; versäumt er dies, kann er es bei der Arbeitnehmerveranlagung nachholen. Weitere Werbungskosten kann der Arbeitnehmer ebenfalls im Wege der Arbeitnehmerveranlagung geltend machen.

Nachweis von Werbungskosten

Prinzipiell müssen Werbungskosten durch entsprechende Nachweise (Rechnungen, Quittungen, Fahrtenbuch, Reisediätenaufstellung) belegt werden. Wenn nach Art und Höhe ein Nachweis nicht möglich ist, genügt die Glaubhaftmachung. Belege sollten nur beigelegt werden, wenn Nachweise in der (Einkommensteuer-)Erklärung verlangt werden. Sie sollten dann aber sieben Jahre lang aufbewahrt werden, da sie nach Aufforderung dem Finanzamt vorgelegt werden müssen.

Werbungskostenpauschale

Jedem aktiven Arbeitnehmer steht in Österreich eine Werbungskostenpauschale von 132,00 € jährlich zu. Diese Pauschale ist schon in den Lohnsteuertabellen eingerechnet und wird unabhängig davon, ob Werbungskosten anfallen oder nicht, von der Lohnsteuerbemessungsgrundlage abgezogen. Werbungskosten wirken sich daher nur steuermindernd aus, wenn sie insgesamt mehr als 132,00 € jährlich betragen (RZ 320 ff).

In Österreich können manche Berufsgruppen (Künstler, Bühnenangehörige, Fernsehschaffende, Journalisten, Musiker, Forstarbeiter, Hausbesorger, Heimarbeiter und Vertreter) und auch bestimmte Politikergruppen eine vorgegebene Werbekostenpauschale geltend machen, ohne Nachweise zu erbringen. Die Rechtsgrundlage dafür ist § 17 Abs. 6 des Einkommensteuergesetzes bzw. jeweils daran anknüpfende Verordnungen des Bundesministers für Finanzen.[4]

Weblinks

- R 12.1 EStR 2005

- H 12.1 EStH 2008

- Eintrag zu „Werbungskosten/Arbeitnehmer“ im Steuerlexikon der Akademischen Arbeitsgemeinschaft mit Links zu weiteren Einträgen dort

Einzelnachweise

- ↑ Großer Senat des Bundesfinanzhofes vom 21.September 2009 GRS 1/06

- ↑ § 9 EStG - Einzelnorm. Abgerufen am 27. Mai 2020.

- ↑ Randnummer 1 zum Stichwort „Umzug“, Beck'sches Steuer- und Bilanzrechtslexikon, André Golombek, München 2021

- ↑ Werner Doralt, Hans Georg Ruppe: Steuerrecht. Band I. 10. Aufl. Verlag Manz, Wien 2012, ISBN 978-3-214-05121-1, S. 207.